Der Schlüssel zu einer fairen und verantwortungsvolleren Kreditvergabe

Das heutige makroökonomische Klima erfordert eine strengere Bewertung der Kreditwürdigkeit, als dies bei herkömmlichen Kredit-Modellen der Fall ist. In unserem jüngsten Bericht "Lending unlocked: a new era of credit" (Kreditvergabe ohne Grenzen: eine neue Ära des Kredits) untersuchen wir, wie Open Banking der Kreditbranche helfen kann, gerechtere und integrativere Kreditvergabeprozesse zu entwickeln, damit die Kreditgeber ein besseres und aktuelleres Verständnis der Kunden erhalten und so Verbraucher und Unternehmen in diesen schwierigen Zeiten unterstützen können.

In unserem jüngsten Bericht untersuchen wir, wie Open Banking den Weg für schnellere, sicherere und verantwortungsvollere Kreditvergabeverfahren ebnen kann.

Wir haben Europas führende Finanzmanager befragt, wie sich die Pandemie auf ihr Geschäft ausgewirkt hat, insbesondere im Hinblick auf ihre Kreditvergabeprozesse.

In Zeiten finanzieller Anspannung ist es wichtig, gefährdete Verbraucher davor zu schützen, Kredite aufzunehmen, die sie sich nicht leisten können.

Angesichts steigender Inflation, exorbitanter Energiepreise und steigender Zinssätze erleben zur Zeit viele europäische Länder eine Krise bei den Lebenshaltungskosten. Die Verbraucher sehen sich zunehmend gezwungen, Kredite zur Deckung lebensnotwendiger Kosten aufzunehmen, aber viele haben Schwierigkeiten, die Rückzahlungen zu leisten. In diesen Zeiten finanzieller Anspannung sind verantwortungsvolle Kreditvergabepraktiken sowohl für Kreditgeber als auch für Kreditnehmer von größter Bedeutung. Deshalb war eine genaue Bewertung der Kreditwürdigkeit der Antragsteller noch nie so wichtig wie heute.

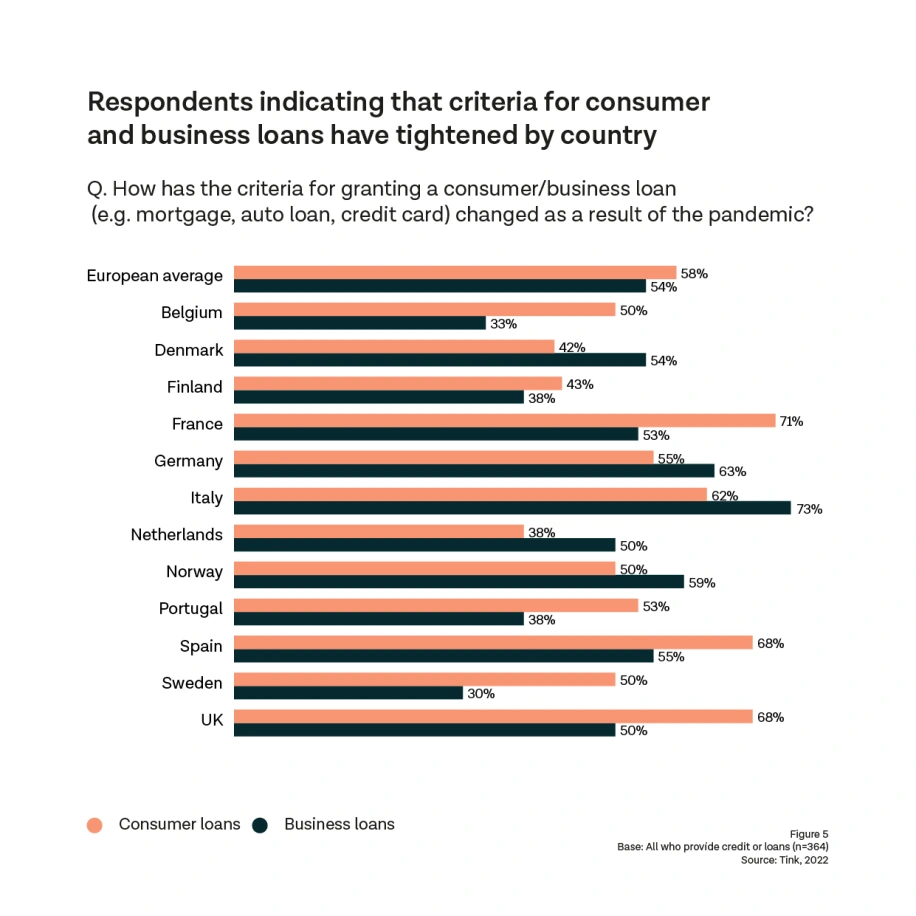

Unsere Untersuchungen zeigen, dass die Kreditgeber als Folge der Pandemie ihre Kriterien für die Vergabe von Geschäfts- und Verbraucherkrediten verschärfen. Die zwangsweise Einschränkung von Kreditrahmen wird jedoch weitere negative Auswirkungen auf eine bereits turbulente Wirtschaft haben. Es ist zwar wichtig, gefährdete Verbraucher vor der Aufnahme von Krediten zu schützen, die sie sich nicht leisten können. Aber ebenso wichtig ist es, dass diejenigen, die sich einen Kredit leisten können, eine faire Bewertung erhalten. Dies bedeutet, dass die besten verfügbaren Mittel eingesetzt werden müssen, um den Verbraucher zu schützen. Es soll verhindert werden, dass sich jemand noch tiefer in finanzielle Schwierigkeiten hineinmanövriert, indem entweder mehr Geld aufgenommen wird, als man sich leisten kann, oder gezwungen ist, auf weniger gängige - und weniger regulierte - Kreditformen auszuweichen.

Die folgende Grafik zeigt die Verschärfung der Kriterien für Verbraucher- und Geschäftskredite, nach Ländern

Frage: Wie haben sich die Kriterien für die Gewährung eines Verbraucher- oder Geschäftskredits (z. B. Hypothek, Autokredit, Kreditkarte) infolge der Pandemie verändert?

Kreditvergabe powered by Open Banking

Wir bei Tink sind überzeugt, dass Open Banking dazu beitragen kann, die Wettbewerbsbedingungen und die finanzielle Lage der Verbraucher zu verbessern. Dafür ist der Kreditvergabeprozess ein hervorragendes Beispiel: Open Banking ermöglicht es nämlich Finanzinstituten, ihrer Verantwortung für den Schutz gefährdeter Verbraucher nachzukommen und ihnen gleichzeitig zu mehr Kontrolle über ihre Finanzen zu verhelfen.

Aber so, wie es aktuell ist, ist es für Kreditgeber jedoch schwierig, das Einkommen und die Ausgaben der Antragsteller genau einzuschätzen. Denn das Sammeln und Überprüfen von Unterlagen wie Gehaltsabrechnungen und Ausweisdokumenten erfordert viel Handarbeit. Ein herkömmliches Kreditvergabeverfahren erfordert viele Arbeitsstunden und kann die finanzielle Situation des Antragstellers nicht zufriedenstellend abbilden.

Mittels Open Banking können Kreditgeber mit Zustimmung des Kreditnehmers nicht nur auf das Einkommen des Antragstellers zugreifen, sondern auch auf dessen Ausgaben und andere Kontobewegungen - und das alles innerhalb weniger Minuten. Im Vergleich zur traditionellen Kreditvergabe ist die Kreditvergabe mit Open Banking deutlich schneller und einfacher:

Schneller. Da Open Banking eine sofortige Beurteilung der Finanzierbarkeit ermöglicht, entfällt die Notwendigkeit, physische Dokumente manuell einzusenden oder zu bearbeiten.

Sicher. Der Prozess der Konto- und Einkommensüberprüfung löst mindestens eine SCA (starke Kundenauthentifizierung) aus, was bedeutet, dass es praktisch unmöglich ist, dass jemand die Identität eines anderen annimmt oder dass jemand unter seinem Namen einen Kredit beantragt.

Präzise. Durch Open Banking können Kreditgeber ganz einfach die Kreditwürdigkeit eines Antragstellers genau beurteilen und so das Ausfallrisiko mittels Algorithmen detailliert berechnen lassen.

Eine umfassende Kreditlandschaft

In diesen schwierigen finanziellen Zeiten muss die Finanzindustrie zusammenarbeiten, um gefährdete Verbraucher als auch unsere eigenen Geschäftsinteressen zu schützen. Mit Open Banking haben wir jetzt die Möglichkeit, die Finanzierbarkeit auf der Grundlage der tatsächlichen Einnahmen und Ausgaben der Verbraucher zu beurteilen. Das bedeutet, dass diejenigen, die traditionell von der Kreditvergabe ausgeschlossen sind, wie z. B. junge Menschen oder Ausländer ohne ausreichende Kredithistorie, ihre Kreditwürdigkeit nun auf eine gerechtere und repräsentative Weise nachweisen können.

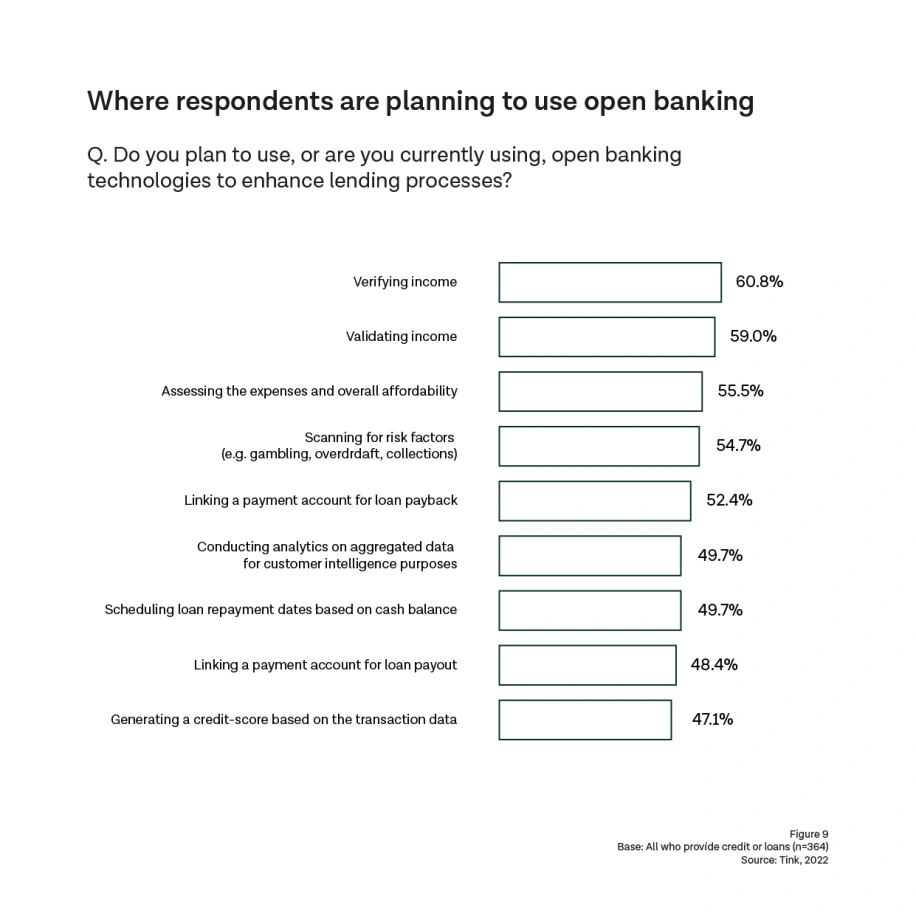

Und die Kreditgeber fangen an, dies zu erkennen: Unsere Untersuchung zeigt, dass mehr als die Hälfte der Befragten plant, Open Banking zu nutzen, um die Schwierigkeiten zu überwinden, die häufig bei der Kreditwürdigkeitsprüfung auftreten, z. B. bei der Überprüfung von Einkommen und Ausgaben, der Bewertung der Zahlungsfähigkeit und der Risikoberechnung.

Die folgende Grafik zeigt den Einsatz von Open Banking.

Frage: Planen Sie den Einsatz von Open Banking oder nutzen Sie bereits Open Banking, um die Kreditvergabeprozesse zu verbessern?

In diesen turbulenten Zeiten muss die Finanzbranche jedes ihr zur Verfügung stehende Instrument nutzen, um gefährdete Verbraucher und Unternehmen vor langfristigen finanziellen Schwierigkeiten zu schützen. Da Open Banking das Potenzial hat, eine gerechtere, sicherere und kosteneffizientere Kreditvergabe zu ermöglichen, hoffen wir, dass mehr Kreditgeber die zahlreichen Lösungen in ihre Kreditvergabeprozesse einbeziehen werden.

Lesen Sie den vollständigen Bericht (nur in Englisch verfügbar), um mehr darüber zu erfahren, wie Open Banking die Kreditlandschaft verändert.

More in Open banking

2025-06-27

11 min read

Pay by Bank: ein Plädoyer für einen global gültigen Begriff

Wie viele Bezeichnungen gibt es für das Bezahlen direkt aus dem Bankkonto? Allein in Deutschland sind es mindestens ein halbes Dutzend – und genau das ist ein Teil des Problems.

Mehr erfahren

2024-12-12

5 min read

Erlebnisse und Erinnerungen statt traditioneller Statussymbole - Deutsche kaufen heute überlegter ein als früher

Laut Befragung haben traditionelle Statussymbole für 67 Prozent der Menschen in Deutschland an Relevanz verloren. Etwas mehr als die Hälfte (52 %) investiert lieber in Erlebnisse oder Erinnerungen als in physische Luxusgüter.

Mehr erfahren

2024-12-03

5 min read

Pay by Bank: 6 Vorteile für PSPs und Händler

Im zweiten Artikel dieser Serie konzentrieren wir uns darauf, warum führende Zahlungsdienstleister (PSPs) wie Adyen und Stripe Pay by Bank einführen – und warum dies auch für Händler wichtig ist.

Mehr erfahren

Jetzt loslegen mit Tink

Kontaktiere unser Team, um mehr über unsere Lösungen zu erfahren oder erstelle einfach einen kostenlosen Account, um direkt zu starten.