Holt euch verifizierte Finanz-Insights

Entdeckt eine einfache Möglichkeit, die Risikobelastung eurer Kund:innen zum Zeitpunkt der Antragstellung zu ermitteln. Erhaltet ein besseres Verständnis über die Finanzen von Kund:innen und bietet schnellere Time to Money.

Einige Branchen, in denen wir tätig sind:

Retailbanken und Verbraucherfinanzierung

Challenger-Banken und Online-Kreditgeber

Mehr genehmigen, weniger riskieren

Integriert bewährte Risikomerkmale in eure Kreditbewertungsmodelle, die auf echten Kundenausfalldaten basieren und daher eine hohe Vorhersagekraft besitzen.

Mehr zu Risk Insights

Mehr genehmigen, weniger riskieren

Integriert bewährte Risikomerkmale in eure Kreditbewertungsmodelle, die auf echten Kundenausfalldaten basieren und daher eine hohe Vorhersagekraft besitzen.

Mehr zu Risk Insights

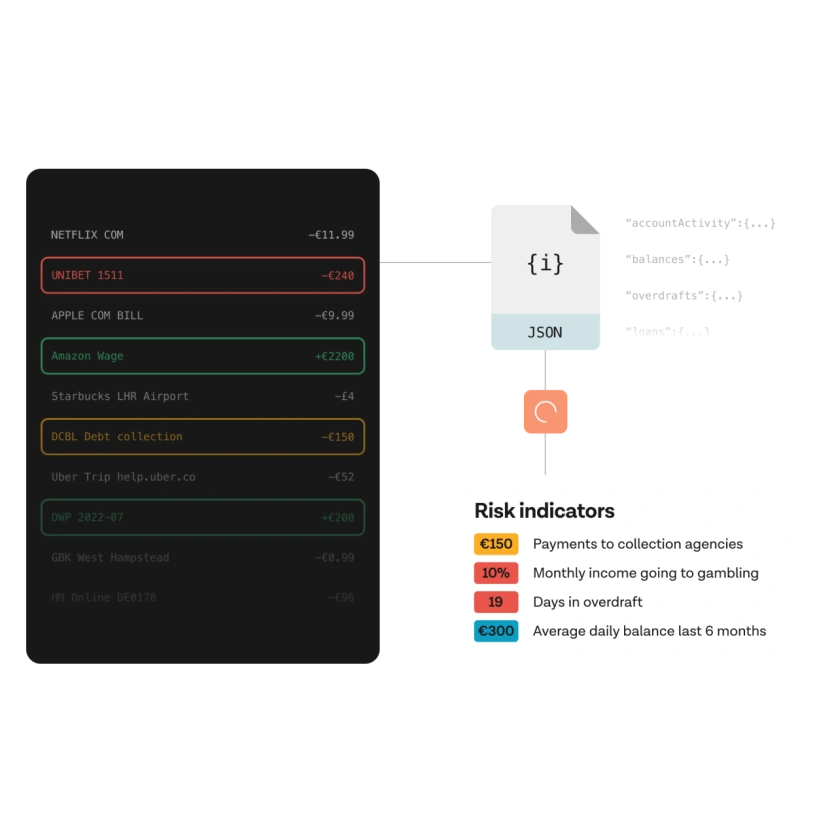

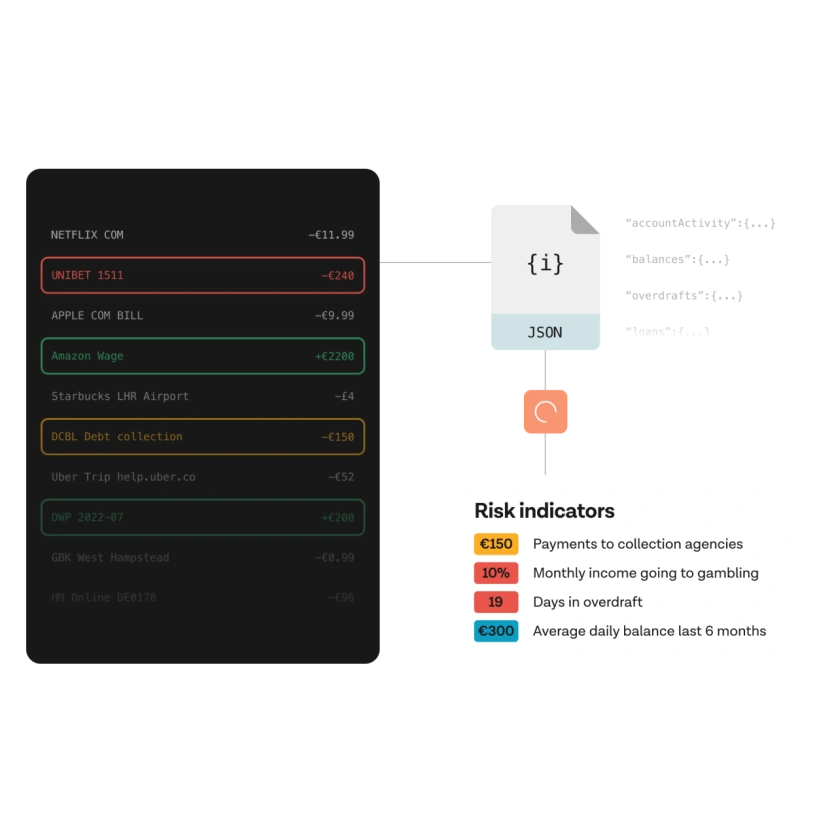

Erhaltet Einblick in die Ausgabengewohnheiten eurer Antragsteller:innen

Verbessert euer Verständnis für die Kreditwürdigkeit von Antragsteller:innen mit Erkenntnissen zu ihrem finanziellen Verhalten – wie Glücksspiel, Ausgaben, Verhalten am Geldautomaten und über 300 weiteren Merkmalen.

Mehr zu Risk Insights

Erhaltet Einblick in die Ausgabengewohnheiten eurer Antragsteller:innen

Verbessert euer Verständnis für die Kreditwürdigkeit von Antragsteller:innen mit Erkenntnissen zu ihrem finanziellen Verhalten – wie Glücksspiel, Ausgaben, Verhalten am Geldautomaten und über 300 weiteren Merkmalen.

Mehr zu Risk InsightsOnboarding eurer Kund:innen innerhalb von Minuten

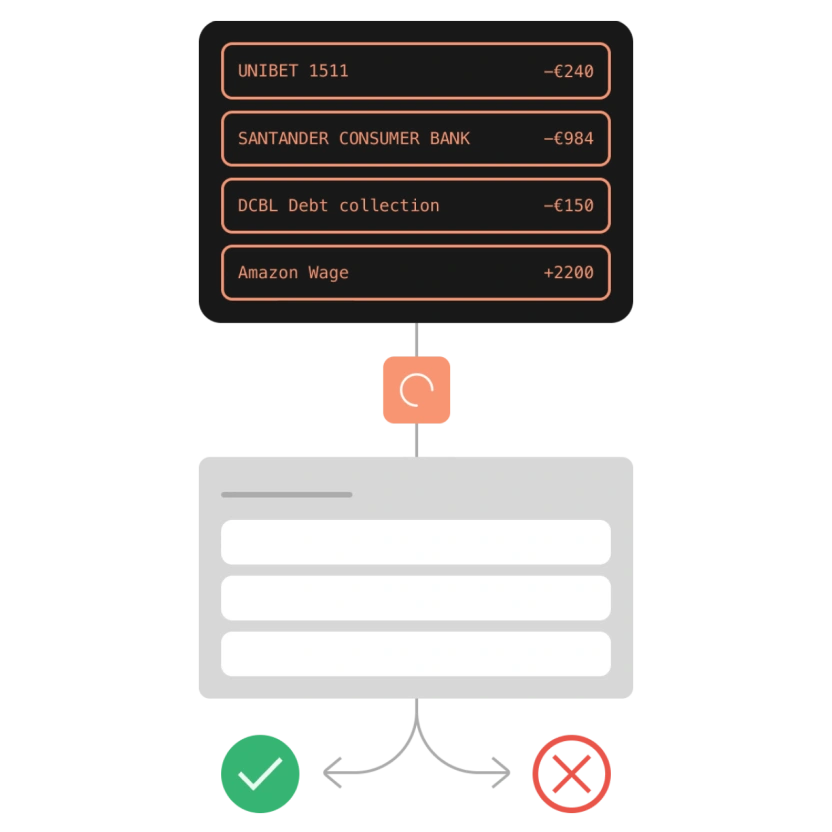

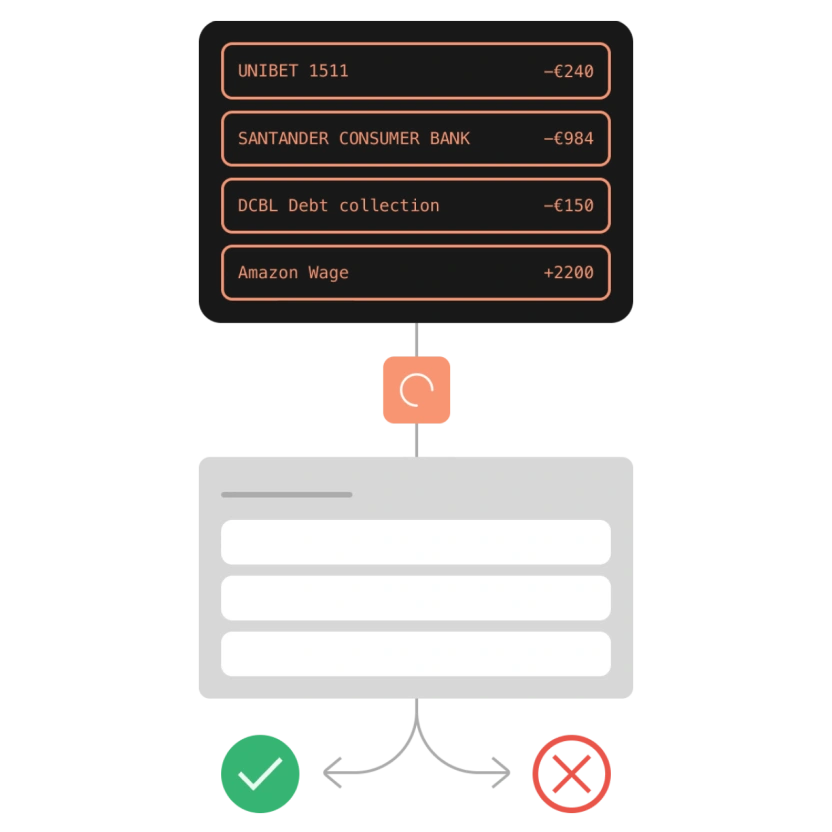

Vereinfacht den Antragsprozess durch vorausgefüllte Antragsformulare und geprüfte Transaktionsdaten – Schluss mit manuellen Eingaben und Papierkram für eure Antragsteller:innen.

Mehr zu Income CheckMehr zum Expense CheckMehr zu Risk Insights

Onboarding eurer Kund:innen innerhalb von Minuten

Vereinfacht den Antragsprozess durch vorausgefüllte Antragsformulare und geprüfte Transaktionsdaten – Schluss mit manuellen Eingaben und Papierkram für eure Antragsteller:innen.

Mehr zu Income CheckMehr zum Expense CheckMehr zu Risk InsightsGF Money setzt auf Tink, um die Zeit bis zur Auszahlung zu verkürzen

Das Problem

Sich bei Risikobewertungen oder Bonitätsprüfungen auf Auskunfteien zu verlassen, kostet nicht nur Zeit und Geld. Es liefert auch ein begrenztes und manchmal veraltetes Bild der Kreditwürdigkeit.

Die Lösung

Mit Open Banking können Kreditantragsteller:innen ihr Bankkonto verbinden, um sofort eine vollständige und verifizierte Einschätzung ihres aktuellen Einkommens zu übermitteln.

Income Check

GF Money setzt auf Tink, um die Zeit bis zur Auszahlung zu verkürzen

Das Problem

Sich bei Risikobewertungen oder Bonitätsprüfungen auf Auskunfteien zu verlassen, kostet nicht nur Zeit und Geld. Es liefert auch ein begrenztes und manchmal veraltetes Bild der Kreditwürdigkeit.

Die Lösung

Mit Open Banking können Kreditantragsteller:innen ihr Bankkonto verbinden, um sofort eine vollständige und verifizierte Einschätzung ihres aktuellen Einkommens zu übermitteln.

Income Check

For industry leaders

“Mit Tink können unsere Kund:innen jetzt viel einfacher ihr Einkommen und ihre Kreditwürdigkeit nachweisen. Dadurch konnten wir die Bearbeitungszeit für unsere Anträge auf weniger als 10 Minuten reduzieren und unseren automatisierten Funnel zu vergrößern. Und das hat die Bewilligungsrate erhöht, die Zeit bis zur Auszahlung verkürzt und das Risiko von Betrug und unvollständigen Anträgen verringert – alles entscheidende Faktoren für unser Wachstum.”

David Öhlund

COO bei GFMoney

Prognostiziert die Zahlungsfähigkeit mit Echtzeitdaten

Nutzt Echtzeitdaten, um Einnahmen, Ausgaben und Ausgabenmuster zu überprüfen und die Rückzahlungsfähigkeit vorherzusagen.

Fundierte Entscheidungen

Dass sie ihre Modelle zur Ausfallwahrscheinlichkeit verbessert haben, hat bei mehreren unserer Kund:innen zu einer Gini-Erhöhung geführt.

Weniger Betrug

Unsere Kund:innen konnten die Zahl der Betrugsfälle erheblich reduzieren, indem sie die manuelle Eingabe durch verifizierte Daten vom Bankkonto der Antragsteller:innen ersetzt haben.

Verbesserte Risikomodelle

Setzt auf bestimmte Merkmale mit nachgewiesener Vorhersagekraft aus Ausfalldaten, um eure Kreditrisikomodellierung zu verbessern.

Verbessert mit Open Banking euren Underwriting-Prozess.

Kreditentscheidungen mit Echtzeit-Finanzdaten sind schneller und einfacher als herkömmliche Kreditvergabeverfahren. Strafft eure Anträge und verbessert gleichzeitig eure Underwriting-Prozesse.

53%

Einkünfte richtig bewerten - 53 % der britischen Kreditgeber gaben in unserer jüngsten Umfrage an, dass Dokumente zum Nachweis des Einkommens bei der Entscheidungsfindung am wichtigsten sind. Genaue Einschätzungen sind mit Tink viel einfacher zu erreichen.

41%

Verstehen Sie Ausgabegewohnheiten - nach Angaben führender britischer Kreditgeber entstehen die größten Reibungsverluste im Antragsverfahren häufig durch die Bewertung der monatlichen Ausgaben. 41 % der Befragten gaben an, dass sie hier die meisten Abbrüche im Antragsprozess verzeichnen.

40%

Nach Kundenangaben hat sich die Akzeptanzquote mit Tink von 10 % auf 40 % erhöht, ohne dass Betrugsfälle aufgetreten wären.

Jetzt loslegen mit Tink

Kontaktiere unser Team, um mehr über unsere Lösungen zu erfahren oder erstelle einfach einen kostenlosen Account, um direkt zu starten.