Eine neue Generation des Zahlungsverkehrs formiert sich – angetrieben durch Open Banking

In unserem jüngsten Bericht „Die Zukunft des Zahlungsverkehrs ist offen” haben wir europaweit Führungskräfte aus dem Finanzsektor dazu befragt, was sie über den auf Open Banking basierenden Zahlungsverkehr denken und welche Faktoren für eine umfassende Einführung erforderlich sind. Dabei wurde deutlich, dass Open Banking die Zahlungsverkehrslandschaft verändert. Aber gleichzeitig ist noch einiges zu tun, bevor dieses neue Ökosystem sein volles Potenzial entfaltet.

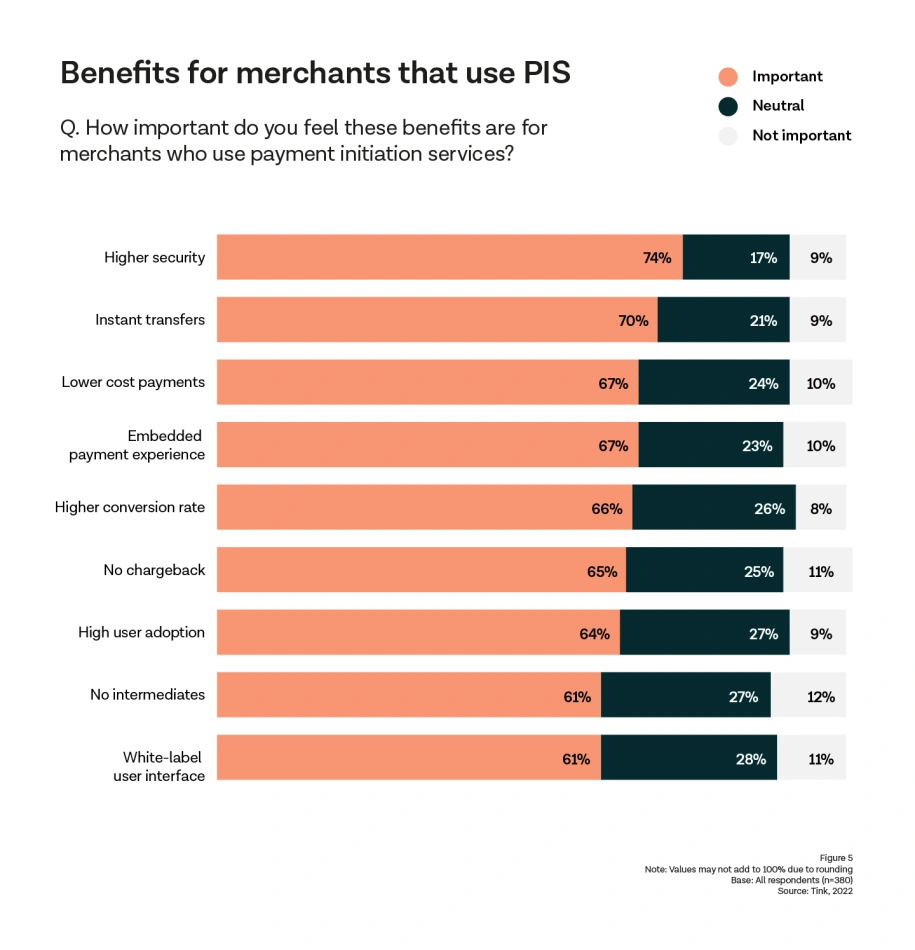

Unsere Umfrage zeigt, dass europäische Führungskräfte aus dem Finanzsektor Sicherheit, Geschwindigkeit und niedrige Kosten als Hauptvorteile von Zahlungsauslösediensten ansehen.

Es gibt jedoch noch immer Hindernisse für eine umfassende Einführung: Die Infrastruktur für den Zahlungsverkehr und die geringe Bekanntheit bei den Nutzern werden als zentrale Herausforderungen angesehen.

Eine Partnerschaft mit dem richtigen Fintech ist ein wichtiger erster Schritt, um das wahre Potenzial von Open-Banking-Zahlungen auszuschöpfen.

Das vierte Jahr in Folge haben wir zusammen mit YouGov eine Umfrage unter Führungskräften im Finanzsektor in zwölf europäischen Ländern durchgeführt. Erneut war unser Ziel, die Meinung zu Open Banking und wie dieses die Finanzbranche verändert, in Erfahrung zu bringen. Für unseren jüngsten Bericht „Die Zukunft des Zahlungsverkehrs ist offen" haben wir zu den Vorteilen und Herausforderungen des Open-Banking-Zahlungsverkehrs geforscht – genauer gesagt, zu den PIS (Payment Initiation Services).

Mehr Sicherheit und Betrugsprävention sind die Hauptvorteile von PIS

Betrug stellt für viele Finanzinstitute ein großes Problem dar. Denn mit der Verlagerung des Zahlungsverkehrs ins Internet ziehen auch die Betrüger mit. PIS hat die Sicherheit im Zahlungsverkehr und die Betrugsprävention erhöht, was von den Befragten als einer der Hauptvorteile angesehen wird. Fast drei Viertel (74 %) gaben an, dass die hohe Sicherheit von PIS aus Sicht der Händler einen großen Vorteil darstellt. Open-Banking-gestützte Zahlungen wie PIS, bei denen SCA-Prozesse (starke Kundenauthentifizierung) in den Zahlungsvorgang integriert sind, werden also als sichere Alternative zu anderen Zahlungsmethoden angesehen.

PIS-Geschwindigkeit und niedrige Kosten stehen hoch im Kurs

Während die befragten Führungskräfte aus der Finanzsektor höhere Sicherheit und Betrugsprävention als zentrale Vorteile nannten, wurden auch schnelle Zahlungen wie Echtzeitüberweisungen (70 %) und niedrige Kosten (67 %) als wichtig eingestuft. Überweisungen in Echtzeit werden als vorteilhaft betrachtet, da herkömmliche Methoden auf veralteten Zahlungsschienen basieren. Diese benötigen teils mehrere Tage für die Abwicklung, sodass Händler lange auf das Geld warten müssen.

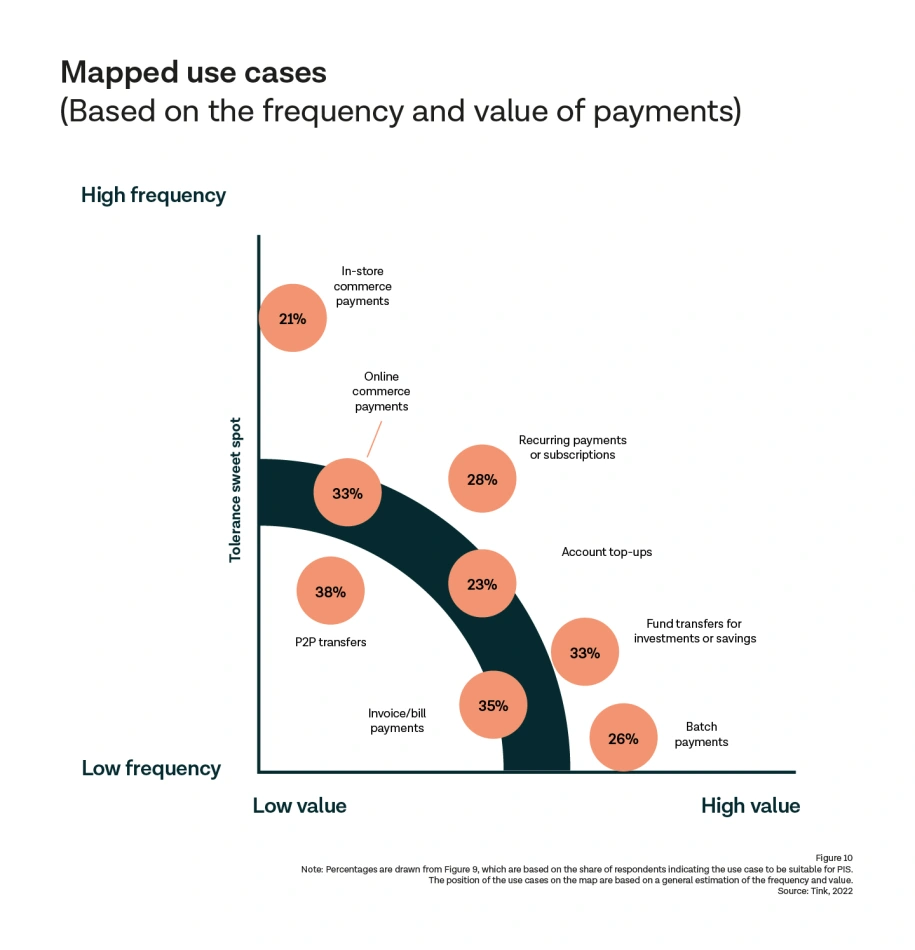

Den Sweet Spot der Nutzertoleranz finden

Auf die Frage, welche spezifischen Anwendungsfälle sich nach Ansicht der Führungskräfte am besten für Open-Banking-Zahlungsauslösedienste eignen, zeigen die Antworten, dass der Schwerpunkt auf Prozessen liegt, die für Nutzer unbequem, frustrierend und zeitaufwändig sind.

Daraus ergibt sich eine Rangliste der Anwendungsfälle, für die PIS am besten geeignet sind:

Peer-to-Peer-Überweisungen (P2P)

Rechnungszahlungen

Fondsüberweisungen für Investitionen und Ersparnisse

Zahlungen im Online-Handel

Somit ergibt sich die Frage: Können wir anhand dieser Informationen den „Sweet Spot" für die Toleranz der PIS-Nutzer ermitteln? Diese könnte beispielsweise gering sein, wenn Nutzer am Kiosk anstehen, um lediglich einen Apfel oder eine Flasche Wasser zu kaufen. Die Kunden würden sich für die Zahlungsmethode entscheiden, von der sie wissen, dass sie immer funktioniert. Ebenso kann die Toleranz der Nutzer beim Kauf eines besonders teuren Produkts gering sein, da das wahrgenommene Risiko, dass etwas schiefgeht, nicht gegen die einfache Alternative der Verwendung einer vertrauten Lösung abgewogen werden kann.

Anhand von Faktoren wie Transaktionshäufigkeit und Wert haben wir es geschafft einen Sweet Spot für die Nutzertoleranz zu ermitteln (siehe Abbildung unten). Interessanterweise fallen die wichtigsten Anwendungsfälle von PIS in den Bereich, in dem die Kunden eher bereit wären, eine unbekannte Zahlungsmethode zu verwenden.

Mit der Wahl des richtigen Partners Barrieren überwinden

Unsere Untersuchung hat deutlich gemacht, dass die befragten Führungskräfte aus dem Finanzsektor zwar der Meinung sind, dass die Einführung von Open-Banking-Zahlungen wie PIS viele Vorteile mit sich bringt, dass es aber auch Hindernisse für eine umfassende Einführung gibt. Die Befragten zeigten sich besorgt über das mangelnde Bewusstsein der Nutzer und über schlechte Nutzungserfahrungen. Sie wiesen auch darauf hin, dass die Zahlungsverkehrsinfrastruktur für Echtzeitüberweisungen noch nicht bereit ist, da es nur wenige entsprechende Zahlungssysteme gibt. Da die Europäische Kommission jedoch vorgeschlagen hat, die Einführung von Echtzeitüberweisungsschienen vorzuschreiben, könnte dieses Problem bald gelöst sein.

Die Umfrage zeigt, dass Open-Banking-Zahlungen gut geeignet sind, um die Marktnachfrage nach schnellen, sicheren, konsistenten und nahtlosen Zahlungsvorgängen zu erfüllen. Sie zeigt aber auch, dass die Branche erkannt hat, dass ein solides Fundament aus Vertrauen und Zuverlässigkeit geschaffen werden muss, damit dieses neue Ökosystem sein volles Potenzial entfaltet. Dies zu bewältigen, wird in den kommenden Monaten verstärkte Aufmerksamkeit und Investitionen erfordern – und die Wahl des richtigen Partners für diese Reise ist entscheidend.

More in Open banking

2025-06-27

11 min read

Pay by Bank: ein Plädoyer für einen global gültigen Begriff

Wie viele Bezeichnungen gibt es für das Bezahlen direkt aus dem Bankkonto? Allein in Deutschland sind es mindestens ein halbes Dutzend – und genau das ist ein Teil des Problems.

Mehr erfahren

2024-12-12

5 min read

Erlebnisse und Erinnerungen statt traditioneller Statussymbole - Deutsche kaufen heute überlegter ein als früher

Laut Befragung haben traditionelle Statussymbole für 67 Prozent der Menschen in Deutschland an Relevanz verloren. Etwas mehr als die Hälfte (52 %) investiert lieber in Erlebnisse oder Erinnerungen als in physische Luxusgüter.

Mehr erfahren

2024-12-03

5 min read

Pay by Bank: 6 Vorteile für PSPs und Händler

Im zweiten Artikel dieser Serie konzentrieren wir uns darauf, warum führende Zahlungsdienstleister (PSPs) wie Adyen und Stripe Pay by Bank einführen – und warum dies auch für Händler wichtig ist.

Mehr erfahren

Jetzt loslegen mit Tink

Kontaktiere unser Team, um mehr über unsere Lösungen zu erfahren oder erstelle einfach einen kostenlosen Account, um direkt zu starten.