Warum das Verbinden mit Open-Banking-APIs nicht so einfach ist, wie es scheint

Die Verbindung mit einer Open-Banking-API scheint ziemlich einfach zu sein. Sobald sie steht, sollte alles reibungslos funktionieren, oder? Nun, ganz so einfach ist es nicht. Der Aufbau der Verbindung ist lediglich ein Schritt in einem komplexen Prozess. Sie müssen die Konnektivität auch aufrechterhalten - und dafür sorgen, dass sie ordentlich funktioniert.

Die Open-Banking-Konnektivität ermöglicht es Diensten, sicher auf Finanzdaten von Banken zuzugreifen (mit Zustimmung des Kunden).

Die Verbindung mit einer Open-Banking-API ist nur ein Schritt in einem komplexen Prozess.

Die Aufrechterhaltung hochwertiger Verbindungen erfordert intensive Arbeit und erhebliche Investitionen.

Unternehmen sollten diese Komplexität berücksichtigen, wenn sie entscheiden, ob sie die Verbindungen intern aufbauen oder eine Partnerschaft mit einem Anbieter eingehen.

Sie wollen ihren Kunden die Möglichkeit bieten den CO2-Fußabdruck des letzten Einkaufs zu ermitteln oder ihre Finanzen an einem zentralen Ort zu verwalten? Dafür müssen Sie in Open Banking investieren und das bedeutet, dass Sie sich zwischen zwei Optionen entscheiden müssen: der Aufbau eigener Verbindungen zum Open-Banking-Server oder eine Partnerschaft mit einem Open-Banking-Anbieter.

Doch zunächst stellt sich die Frage, was genau gemeint ist, wenn wir von einer Verbindung zur Open-Banking-API sprechen. Diese Konnektivität ermöglicht es Drittanbietern (TPPs), sich über eine Open-Banking-API mit einer Bank oder einem Finanzinstitut zu verbinden. Einfach ausgedrückt, geht es um den sicheren Austausch von Finanzdaten – natürlich nur mit Erlaubnis des Kunden.

Die Herstellung einer Verbindung zum Transfer der Daten ist zwar das Ziel, aber nur ein Teil des Prozesses. Es gibt eine Vielzahl von Herausforderungen, die mit dem Aufbau von Verbindungen zwischen mehreren Banken über mehrere Länder hinweg verbunden sind. Werfen wir einen Blick auf einige von ihnen:

Open Banking: Standards und Tests

Im Rahmen der PSD2 sind Bankinstitute verpflichtet, TPPs Zugang zu gewähren, um Kontodaten zu sammeln und Zahlungen zu initiieren. Allerdings sind Banken nicht dazu verpflichtet, strenge Richtlinien zu befolgen, wie dies zu geschehen hat.

Das hat dazu geführt, dass es in Europa drei Haupt-API-Standards gibt: STET PSD2 API Framework, UK Open Banking Standard und NextGenPSD2 XS2A Framework Standard der Berlin Group. Jeder API-Standard hat unterschiedliche Spezifikationen oder Anforderungen für seine Region.

Und nicht nur das: Sie unterscheiden sich auch von Bank zu Bank. So gibt es beispielsweise Unterschiede bei den Zahlungsströmen, den Informationen und der Identitätsprüfung. Das bedeutet, dass alle Daten standardisiert werden müssen, um sie zu aggregieren und in bestehende Lösungen zu integrieren – oder es müssen neue Lösungen entwickelt werden.

Sobald die Verbindungen hergestellt sind, ist es an der Zeit, sie zu testen, um sicherzustellen, dass sie stabil laufen und wirklich funktionieren. Das bedeutet, dass sie mit echten Referenzen getestet werden müssen – Eröffnung von Konten bei jeder Bank auf dem Markt – und dass Rückmeldungen über die Erfahrungen der Endnutzer gesammelt werden müssen. Alle möglichen Probleme müssen erkannt und behoben werden, um Kunden ein reibungsloses Erlebnis zu bieten.

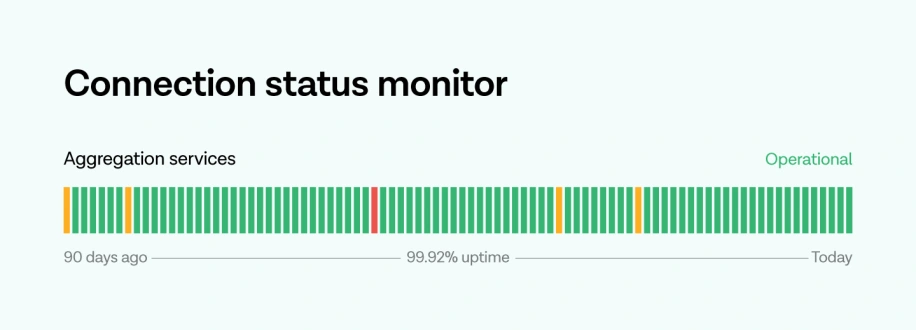

Verbindungen überwachen – tägliche Pflege und Zukunft

Jetzt, da die Verbindungen getestet wurden und alles funktioniert, gibt es nichts mehr, was einem erfolgreichen Datenaustausch im Wege steht?

Nichts ganz.

Es ist wichtig, sicherzustellen, dass die Verbindungen auch tagtäglich funktionieren. Sie müssen kontinuierlich auf Ausfallzeiten, Upgrades und Verbesserungen überwacht werden. Es ist auch wichtig, einen offenen Dialog mit der Bank oder dem Finanzinstitut zu führen, um über anstehende Änderungen auf dem Laufenden zu bleiben.

Es ist keine leichte Aufgabe, eine Lösung betriebsbereit zu halten und gleichzeitig ordnungsgemäße Tests durchzuführen sowie tägliche Routinen aufrechtzuerhalten. Dieser Aspekt wird beim Aufbau von Verbindungen im eigenen Haus oft übersehen.

Die Vorteile von Partnerschaften

Der Aufbau von API-Verbindungen ist eine weitaus größere Herausforderung als die bloße Entwicklung von APIs, vor allem, wenn das Ziel darin besteht, eine Verbindung zu mehreren Banken und in mehreren Märkten herzustellen.

Die Arbeitsbelastung ist beträchtlich und erfordert hohe Investitionen in Zeit, Technologie und Personal. Für die meisten Unternehmen ist das nicht sinnvoll. Deshalb entscheiden sich viele für eine Partnerschaft mit einem Anbieter, der sich um die Verbindungen kümmert und über spezielle Ressourcen verfügt, um Schnittstellen kontinuierlich zu testen, zu überwachen und zu verbessern. So haben Unternehmen mehr Zeit, sich auf ihr Kerngeschäft und ihre Kunden zu konzentrieren.

Um eine gute Open-Banking-Anbindung zu gewährleisten, brauchen Sie einen Partner, dem Sie vertrauen können. Und eine Partnerschaft mit Open-Banking-Plattformen wie Tink bedeutet mehr als nur Zugriff auf funktionierende Verbindungen zu haben. Eine Zusammenarbeit mit Profis bedeutet auch, dass Sie über erfahrene Mitarbeiter verfügen, von Forschungsanalysten bis hin zu Programmierern, die mit den neuesten Entwicklungen in der sich ständig verändernden Welt des Open Banking vertraut sind. Sie sind dazu da, alle schwierigen Arbeiten zu erledigen, damit sich Ihr Unternehmen auf die Betreuung Ihrer Kunden konzentrieren kann.

Möchten Sie mehr über die Komplexität von Open-Banking-Anbindung erfahren und ein tieferes Verständnis dafür bekommen, wie Tink einige der technischen Herausforderungen meistert? In unserem Leitfaden zur Open-Banking-Konnektivität finden Sie weitere Details.

More in Open banking

2025-06-27

11 min read

Pay by Bank: ein Plädoyer für einen global gültigen Begriff

Wie viele Bezeichnungen gibt es für das Bezahlen direkt aus dem Bankkonto? Allein in Deutschland sind es mindestens ein halbes Dutzend – und genau das ist ein Teil des Problems.

Mehr erfahren

2024-12-12

5 min read

Erlebnisse und Erinnerungen statt traditioneller Statussymbole - Deutsche kaufen heute überlegter ein als früher

Laut Befragung haben traditionelle Statussymbole für 67 Prozent der Menschen in Deutschland an Relevanz verloren. Etwas mehr als die Hälfte (52 %) investiert lieber in Erlebnisse oder Erinnerungen als in physische Luxusgüter.

Mehr erfahren

2024-12-03

5 min read

Pay by Bank: 6 Vorteile für PSPs und Händler

Im zweiten Artikel dieser Serie konzentrieren wir uns darauf, warum führende Zahlungsdienstleister (PSPs) wie Adyen und Stripe Pay by Bank einführen – und warum dies auch für Händler wichtig ist.

Mehr erfahren

Jetzt loslegen mit Tink

Kontaktiere unser Team, um mehr über unsere Lösungen zu erfahren oder erstelle einfach einen kostenlosen Account, um direkt zu starten.