Les 5 plus grands mythes sur les paiements open banking

L'open banking a été annoncé comme une révolution dans le domaine des paiements. Mais quel est son véritable impact sur le paysage des paiements et les fausses idées qui l'entourent ? Voici les mythes qui persistent concernant les paiements open banking.

Depuis l'introduction de l'open banking, il a été salué à la fois comme un facilitateur et un perturbateur du secteur des paiements.

Dans cet article, nous démystifions certains des mythes qui persistent concernant le caractère perturbateur des paiements open banking.

Au contraire, nous montrons que le marché est plus que prêt pour les paiements open banking et qu'ils rejoindront plutôt qu'ils n'élimineront les autres méthodes de paiement.

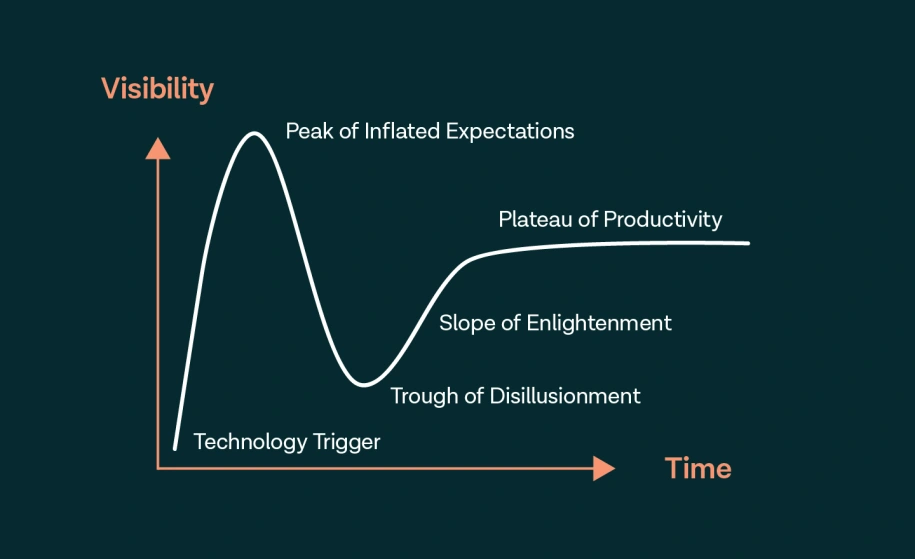

Lorsque de nouvelles technologies apparaissent, il est trop tentant de se laisser berner par leurs premières promesses. Leur succès devient une question de temps et non de probabilité, et il est difficile de distinguer les affirmations audacieuses de ce qui est réellement viable. Puis, lorsque l'engouement initial s'estompe, un manque apparent de progrès - ainsi qu'un manque de connaissances et de sensibilisation - peut créer des doutes et des récits négatifs. Le cabinet d'études de marché Gartner a même modélisé ce processus en introduisant le Hype Cycle en 1995.

Il est intéressant d'imaginer où se situent les paiements open banking sur cette courbe aujourd'hui - il ne faut pas chercher bien loin pour voir des preuves du cycle à l'œuvre. Depuis l'échéance de la DSP2 en 2019, l'opinion publique est passée d'un optimisme naïf à un pessimisme excessif, et inversement.

Mais lorsqu'on regarde au-delà de l’engouement initial, on s'aperçoit qu'il existe de nombreux mythes qui persistent autour des paiements open banking - voici cinq des plus importants d'entre eux.

#1 Les paiements open banking vont supprimer les cartes

Certains critiques affirment que l'open banking veut désintermédier les opérateurs historiques, délogeant les banques et autres acteurs traditionnels de la relation client, pourtant si importante. Le mythe selon lequel les paiements open banking supprimeraient en quelque sorte les cartes est une continuation de cet argument. En fait, nous constatons que les différentes méthodes de paiements - comme pour les différents services financiers en général - peuvent être complémentaires.

La transformation numérique du secteur des paiements s'est accélérée depuis la pandémie, l'utilisation des espèces diminuant de 4 à 5 % en 2020 selon McKinsey. Si cette évolution a profité à tous les modes de paiement numériques, les cartes et les portefeuilles numériques ont été les plus grands gagnants. Selon un rapport de FIS, l'utilisation des portefeuilles numériques a connu une croissance record de 7 % en 2020. Et dans la plupart des cas, l'instrument de paiement sous-jacent est - c'est vrai - une carte de crédit ou de débit.

Il n'y a guère de preuves que l'essor de l'open banking diminue le volume des paiements par carte. Au contraire, l'ensemble du gâteau s'accroît et continue de s'accroître avec l'accélération de la transformation numérique. Après tout, l'argent liquide reste roi dans la majeure partie de l'Europe, représentant 73 % des transactions en personne en 2019.

L'open banking offre de nombreux avantages clés par rapport aux méthodes en place, tels que des frais de transaction plus faibles et une réduction de la fraude. Et comme il n'est pas nécessaire de saisir manuellement les détails de la carte, l'expérience utilisateur est déjà très compétitive. En particulier au Royaume-Uni et dans les pays nordiques : les données de Tink montrent que le paiement open banking moyen prend moins de 45 secondes et que les taux de conversion des utilisateurs qui reviennent dépassent 90 %.

Les paiements open banking sont en train de devenir une des méthodes les plus importantes pour les commerçants. Et il y a incontestablement un élan. Les paiements de banque à banque sont l'un des modes de paiement qui connaissent la croissance la plus rapide en Europe et qui devraient dépasser la popularité des cartes de crédit et de débit d'ici 2024.

Mais le mythe selon lequel - pour que les paiements open banking "gagnent", il faut que quelqu'un ou quelque chose "perde", n'est qu'un mythe.

#2 L’open banking n'a pas encore trouvé son cas d'usage pour les paiements

Les sceptiques, en revanche, ont toujours tendance à considérer les paiements open banking comme une solution en attente d'un problème. Les paiements fonctionnent très bien aujourd'hui, dit-on, et l'open banking doit encore prouver qu'il peut faire mieux.

Nous avons de nombreuses preuves du contraire. Prenons l'exemple de deux cas d'usage clés : les factures et les recharges de compte.

En Suède, près de 50 % de la population est désormais en mesure de payer ses factures mensuelles par le biais de l’open banking, grâce à Kivra, un client de Tink. Un autre client de Tink, Wealthify (soutenu par Aviva), permet désormais à des dizaines de milliers d'investisseurs britanniques de recharger leurs comptes par le biais de l’open banking, avec un taux de réussite de bout en bout supérieur à 80 %. Et il existe de nombreux autres exemples de ce type.

Les paiements open banking sont en plein essor dans ces deux cas d'usage - factures et recharges de comptes - parce qu'il y a une adéquation claire entre le produit et le marché. Ils sont plus rapides, moins chers, plus sûrs et offrent une meilleure expérience que les autres solutions. Et les commerçants le reconnaissent. Il faudra peut-être un certain temps avant que l'open banking ne commence à dominer les paiements de commerce électronique, mais, au vu de la façon dont il s'est adapté et a prospéré jusqu'à présent, nous ne parierions pas contre.

#3 L'adoption a été lente jusqu'à présent.

Les sceptiques aiment également souligner que l'adoption par les consommateurs des paiements open banking reste relativement faible. Il y a une part de vérité dans ce constat. En 2021, selon les données de l'OBIE, on estime que 5 millions de personnes auront utilisé l'open banking au Royaume-Uni (environ 10,6 % de la population bancarisée), avec environ 1 million de nouveaux utilisateurs tous les 6 mois. Bien qu'il s'agisse d'un chiffre impressionnant, on estime que 98 % de la population bancaire du Royaume-Uni détient une carte de débit.

Il y a quatre ans, comme le dit Charlotte Crosswell, présidente de l'OBIE, l'open banking n'avait de concept que le nom. L'open banking est une technologie nouvelle et encore plus nouvelle en tant que méthode de paiement. La sensibilisation des consommateurs reste faible. Mais cela n'a pas d'importance. Ce qui compte, c'est que lorsque les consommateurs sont confrontés à un flux de paiement open banking, ils comprennent intuitivement comment il fonctionne et le trouvent facile à utiliser. Et c'est exactement ce qui se passe : certains clients de Tink considèrent que le taux d'adoption a été suffisamment élevé pour justifier la suppression de toutes autres solutions de paiement.

Ainsi, lorsque les consommateurs peuvent payer avec l'open banking, ils l'adoptent volontiers. Sur la base de données internes et de données provenant d'autres fournisseurs, nous estimons chez Tink qu'environ 50 millions d'Européens ont désormais utilisé les services open banking. Et comme la demande des commerçants augmente et que l'expérience utilisateur s'améliore, le nombre de consommateurs exposés à l'open banking ne fera qu'augmenter. Selon les prévisions du secteur, la proportion de consommateurs en Europe occidentale utilisant des paiements open banking passera de 3,6 % en 2020 à 15,7 % en 2024.

#4 Les consommateurs doivent être sensibilisés sur les services open banking

Ce mythe est lié aux préoccupations concernant la faible adoption par les consommateurs. Selon ce mythe, les consommateurs ne feront pas confiance et, en fin de compte, n'adopteront pas une nouvelle méthode de paiement sans y être sensibilisés ou incités.

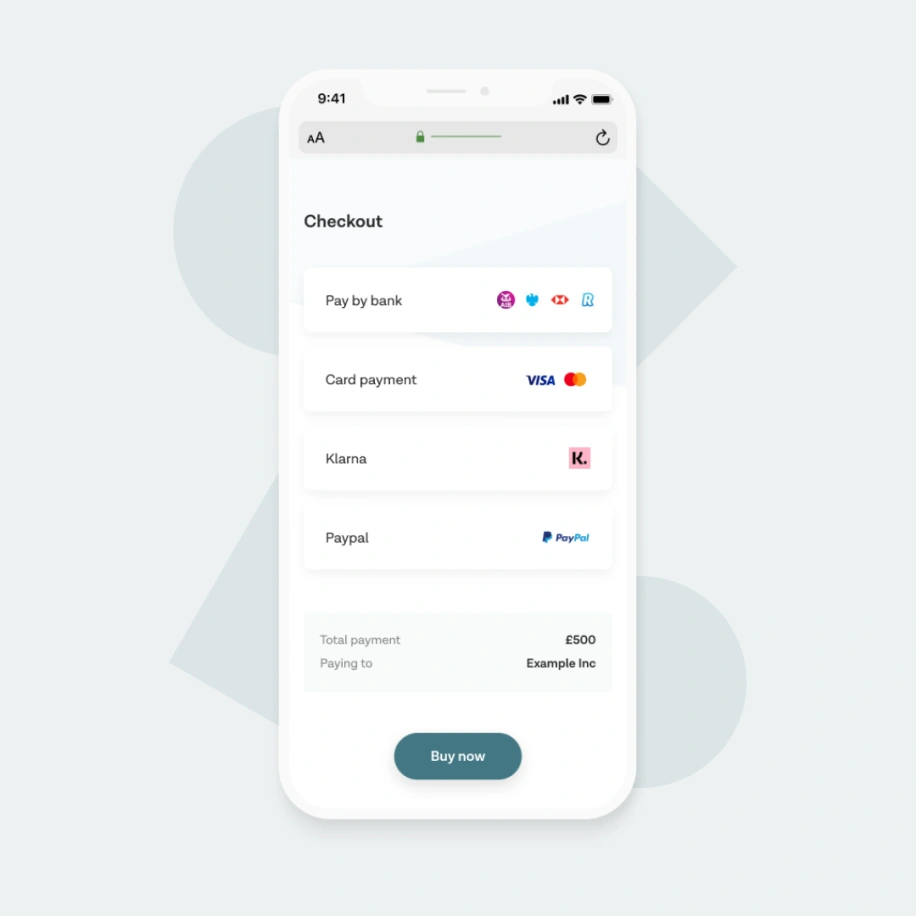

Cet argument ne correspond tout simplement pas à la réalité. Les consommateurs ne sont pas fidèles à un mode de paiement. Ils recherchent la commodité et la sécurité et choisiront la méthode de paiement qui offre ces deux aspects le plus clairement. C'est là que l'open banking excelle.

Les paiements open banking sont conçus pour être numériques et mobiles d'abord, contrairement aux cartes, et utilisent les dernières méthodes d'authentification, ce qui en fait le moyen de paiement le plus sûr. Il n'est pas nécessaire de saisir manuellement les coordonnées bancaires, l'expérience utilisateur de bout en bout est plus transparente et la fraude est pratiquement éliminée. Le déploiement de l'authentification forte du client (SCA) pour les paiements par carte, qui a débuté en janvier 2021, a encore fait pencher la balance en faveur de l'open banking.

Qui plus est, les flux open banking sont personnalisés par banque - et les consommateurs font confiance à leur banque plus que toute autre institution. Cela ne veut pas dire que les utilisateurs n'ont pas besoin de conseils. Chaque fois que vous introduisez une nouvelle technologie ou une nouvelle méthode de paiement, il est logique de préparer vos utilisateurs (nous en parlons dans notre guide UX). Mais les consommateurs se tourneront toujours vers le mode de paiement qui leur permet d'accomplir leur tâche le plus rapidement et avec le moins de friction possible. Cela signifie de plus en plus souvent des services open banking.

#5 Les paiements open banking ne sont pas prêts à être généralisés

Selon le Hype Cycle de Gartner, les paiements open banking ont apparemment atteint le "pic des attentes" presque du jour au lendemain lorsque la DSP2 a été introduite. Et le "creux de la désillusion" a suivi peu après : la mauvaise qualité de l'API a entraîné des connexions bancaires moins fiables et une interface utilisateur médiocre. Les utilisateurs pouvaient être redirigés plusieurs fois et devaient passer par deux étapes SCA ou plus, avec des taux de réussite qui en pâtissaient. Sans surprise, une grande partie de l'élan initial de l'open banking a été portée par les services de l'agrégation de comptes bancaires (AIS), et non par les paiements.

À partir de 2019, les initiatives réglementaires et la participation accrue des banques ont commencé à produire leurs effets. Les flux d'open banking se sont améliorés rapidement depuis, grâce à des fonctionnalités telles que la redirection d'app-to-app et l'authentification biométrique, les volumes de paiement augmentant de manière exponentielle. En février 2020, on estimait à 100,000 le nombre de paiements effectués dans l'ensemble du secteur. En juin 2022, Tink traite à lui seul jusqu'à 60 millions d'euros de paiements par jour, un chiffre en constante augmentation.

La qualité des API et l'expérience des utilisateurs varient encore d'une région à l'autre. Mais sur les marchés plus matures, comme le Royaume-Uni et les pays nordiques, nous pouvons déjà observer un effet de volant d'inertie, où l'augmentation des volumes entraîne une amélioration de l'expérience utilisateur (les banques étant incitées à améliorer leurs flux), ce qui stimule à son tour la demande des commerçants et l'augmentation des volumes. Aujourd'hui, plus de 50 % des Suédois ont été exposés aux paiements open banking grâce à Kivra, un client de Tink. Au Royaume-Uni, un million de Britanniques deviennent des utilisateurs actifs de l'open banking tous les six mois.

L'essor des paiements open banking

Nous constatons aujourd'hui que l'open banking apporte une valeur ajoutée à un large éventail de cas d'usage des paiements et, dans les années à venir, nous nous attendons à ce qu'il soit véritablement adopté en masse par des secteurs tels que les abonnements et le commerce électronique. Oui, certains pays sont en avance sur d'autres, et tirer le meilleur parti de ce potentiel nécessite encore du savoir-faire et de l'expertise. C'est pourquoi Tink travaille en étroite collaboration avec ses clients afin d'optimiser les nuances du marché local et le meilleur parcours utilisateur possible.

Chaque phase du Hype Cycle est censée durer deux ans, et ce n'est qu'avec le temps que nous comprenons la véritable valeur d'une nouvelle technologie - ce que l'on appelle l'entrée dans le "plateau de productivité". Il est facile d'oublier que les paiements open banking n'existent que depuis quelques années. En prenant un peu de recul, on se rend compte que, par rapport à d'autres technologies émergentes, le rythme de progression a été exceptionnellement rapide. Et cela ne fera que s'accélérer au fur et à mesure que des partenariats clés seront mis en place : Revolut va étendre les paiements open banking à plusieurs pays européens en 2022, en collaboration avec Tink.

La phase d'adoption précoce de l'open banking a peut-être duré plus longtemps que prévu dans le domaine des paiements, mais l'argument selon lequel cette technologie n'est pas encore prête à être généralisée n'est pas pertinent. Elle l'est déjà.

Vous voulez en savoir plus sur ce que les paiements open banking peuvent signifier pour vous et votre entreprise ? N'hésitez pas à nous contacter.

More in Open banking

2024-09-04

7 min read

Une méthode de paiement pas comme les autres - 6 raisons pour lesquelles les PSP font du Pay by Bank une priorité

Nous allons vous donner les raisons pour lasquelles les principaux fournisseurs de services de paiement (PSP) comme Adyen et Stripe, intègrent le Pay by Bank à leurs options de paiement - et pourquoi cela est également important pour leurs commerçants.

Pour en savoir plus

2024-09-04

7 min read

Le Pay by Bank en 2024 - État des lieux et perspectives

Également connu sous les noms de paiement open banking, ou de paiement de compte à compte (A2A), le Pay by Bank est désormais le terme le plus courant dans l'industrie du e-commerce. Tink, l’un des principaux fournisseurs du Pay by Bank, offre un aperçu global de cette technologie de paiement en plein essor dans ce premier article de blog.

Pour en savoir plus

2024-04-08

8 min read

Comment le règlement européen sur les paiements instantanés va changer le paysage des paiements dans l’UE

Nous explorons les détails du règlement sur les paiements instantanés, ainsi que ses avantages pour les consommateurs et les PSP, tels qu'une commodité accrue, davantage d'innovation sur le marché et une réduction des coûts.

Pour en savoir plus

Commencez avec Tink

Contactez notre équipe pour en savoir plus sur nos solutions ou créez un compte gratuit pour commencer dès maintenant.