La clé pour des évaluations de solvabilité plus justes et plus inclusives

Le climat macroéconomique actuel exige des évaluations de solvabilité plus rigoureuses que les modèles de prêt traditionnels utilisés aujourd'hui. Dans notre dernier rapport d'enquête, "Lending unlocked : a new era of credit", nous explorons comment l'open banking peut aider le secteur du crédit à créer des processus de prêt plus justes et plus inclusifs, afin d'aider les établissements de crédit à mieux comprendre les clients et à soutenir les consommateurs et les entreprises en ces temps difficiles.

Dans notre dernier rapport, nous examinons comment l'open banking peut ouvrir la voie à des pratiques de prêt plus rapides, plus sûres et plus responsables.

Nous avons demandé aux principaux dirigeants financiers européens comment la pandémie avait affecté leur activité, notamment en ce qui concerne leurs processus d'octroi de prêts.

Dans le contexte économique actuel, il est important de protéger les consommateurs qui pourraient avoir des difficultés financières au cours des prochains mois.

Avec la hausse de l'inflation, les prix exorbitants de l'énergie et l'augmentation des taux d'intérêt - de nombreux pays européens connaissent une crise du coût de la vie. Les consommateurs se sentent de plus en plus obligés de recourir au crédit pour couvrir les dépenses essentielles, mais beaucoup d'entre eux ont du mal à assumer les remboursements. Dans le contexte économique actuel, les pratiques de prêt responsables sont de la plus haute importance, tant pour les prêteurs que pour les emprunteurs. C'est pourquoi il n'a jamais été aussi essentiel d'évaluer avec précision la solvabilité des demandeurs.

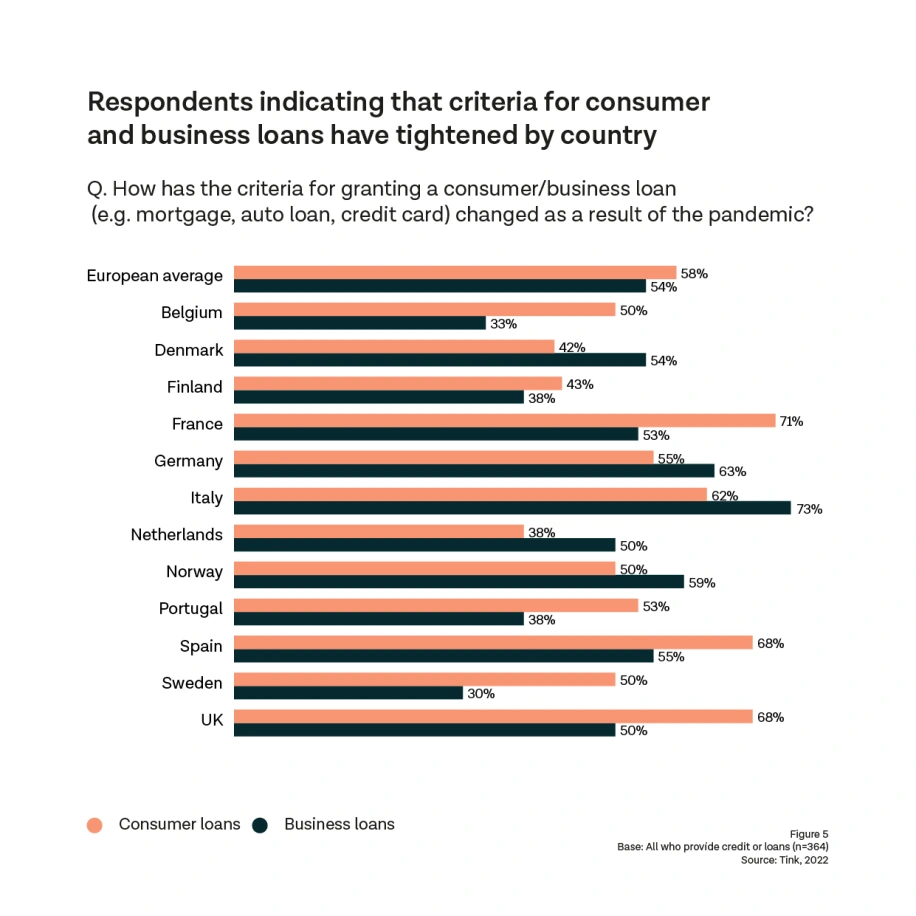

Nos recherches montrent que, sous l'effet de la pandémie, les établissements de crédit durcissent leurs critères d'octroi de prêts aux entreprises et aux particuliers. Cependant, le fait de restreindre fortement les lignes de crédit aura un impact négatif supplémentaire sur une économie qui connaît déjà des turbulences. S'il est essentiel de protéger les consommateurs vulnérables en leur évitant de contracter des prêts qu'ils ne peuvent pas se permettre, il est tout aussi important de fournir une évaluation équitable à ceux qui peuvent en bénéficier. Il faut donc utiliser les meilleurs outils disponibles pour évaluer la situation financière de ceux déjà en difficulté financière, pour éviter qu’ils empruntent plus qu’ils ne peuvent se le permettre ou se tournent vers des formes de crédit moins courantes et moins réglementées.

Des prêts alimentés par des services open banking

Chez Tink, nous sommes convaincus que les services open banking peuvent contribuer à uniformiser les règles du jeu et à améliorer la santé financière des consommateurs. Les prêts en sont un excellent exemple, car les données open banking permettent aux institutions financières d'assumer leurs responsabilités - notamment en matière de protection des consommateurs vulnérables - tout en les aidant à mieux contrôler leurs finances.

Actuellement, il est difficile pour les établissements de crédit d'évaluer avec précision les revenus et les dépenses des demandeurs, compte tenu du travail manuel nécessaire pour collecter et examiner des documents tels que les bulletins de salaire et les documents d'identité. Le processus traditionnel d'octroi de prêts nécessite de nombreuses heures de travail et ne permet toujours pas de représenter de manière satisfaisante la situation financière du demandeur.

Mais avec l'open banking, les établissements de crédit peuvent avoir accès non seulement aux revenus du demandeur, mais aussi à ses dépenses, le tout en quelques minutes. Le prêt alimenté par les services open banking est :

Plus rapide. L’open banking permet d'évaluer instantanément la solvabilité financière. Il n'est plus nécessaire d'envoyer ou de traiter manuellement des documents physiques.

Plus sûr. Le processus de vérification des comptes et des revenus déclenche au moins un SCA (authentification forte du client), ce qui signifie qu'il est pratiquement impossible pour quelqu'un d'usurper l'identité d'une autre personne.

Plus précis. La richesse des informations disponibles grâce à l'ouverture des processus bancaires signifie qu'il est plus facile pour les prêteurs d'évaluer avec précision la solvabilité d'un demandeur et de calculer son risque de défaillance.

Un paysage du crédit plus inclusif

En ces temps de crise financière, le secteur financier devra travailler ensemble pour protéger les consommateurs vulnérables ainsi que ses propres intérêts commerciaux. Grâce à l’open banking, nous disposons désormais des outils nécessaires pour évaluer la solvabilité financière en fonction des revenus et des dépenses réels des consommateurs. Cela signifie que ceux qui sont traditionnellement exclus du crédit, comme les jeunes ou les expatriés sans antécédents de crédit suffisants, peuvent désormais prouver leur solvabilité de manière plus équitable et représentative.

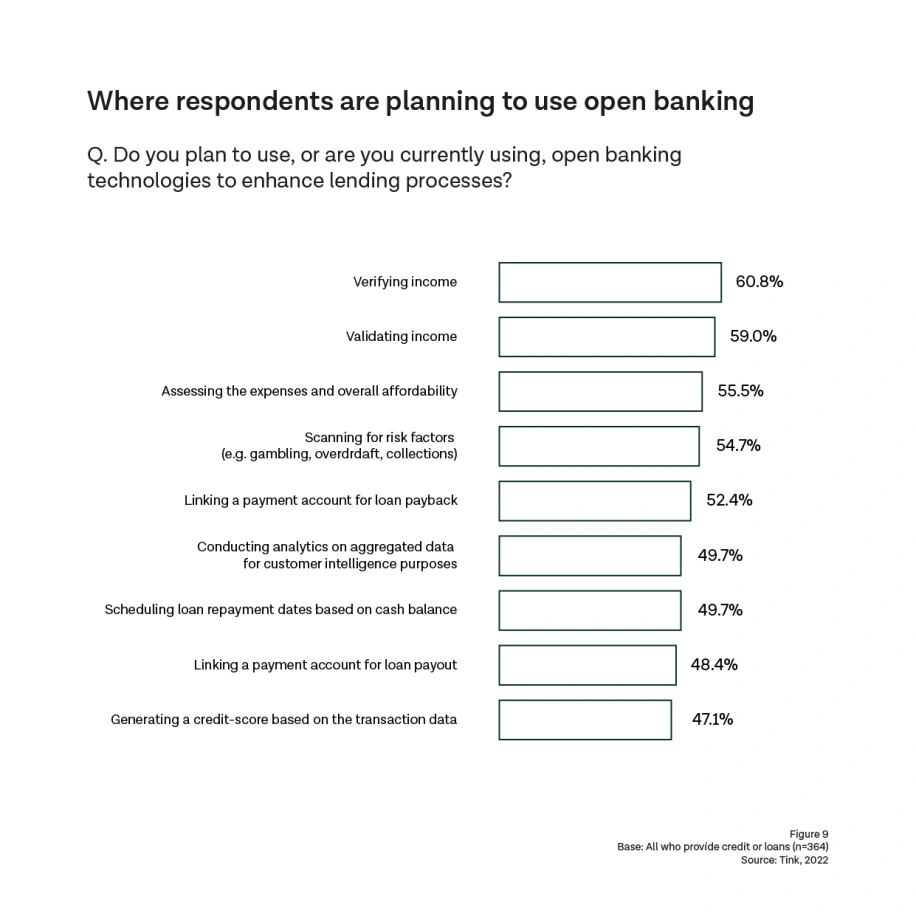

Notre étude montre que plus de la moitié des personnes interrogées prévoient d'utiliser l'open banking pour résoudre les difficultés qui interviennent fréquemment lors de l'évaluation de la solvabilité, comme la vérification des revenus, des comptes et le calcul du risque.

Le secteur financier se doit d'utiliser tous les outils à sa disposition pour protéger les consommateurs et les entreprises vulnérables d'une détresse financière à long terme. L'open banking ayant le potentiel de débloquer des prêts plus équitables, plus sûrs et plus rentables, nous espérons voir davantage de prêteurs intégrer ses nombreuses solutions dans leurs processus de demande de prêts.

Lisez le rapport complet (en anglais) pour en savoir plus sur la façon dont l'open banking transforme le paysage du prêt.

More in Open banking

2024-09-04

7 min read

Une méthode de paiement pas comme les autres - 6 raisons pour lesquelles les PSP font du Pay by Bank une priorité

Nous allons vous donner les raisons pour lasquelles les principaux fournisseurs de services de paiement (PSP) comme Adyen et Stripe, intègrent le Pay by Bank à leurs options de paiement - et pourquoi cela est également important pour leurs commerçants.

Pour en savoir plus

2024-09-04

7 min read

Le Pay by Bank en 2024 - État des lieux et perspectives

Également connu sous les noms de paiement open banking, ou de paiement de compte à compte (A2A), le Pay by Bank est désormais le terme le plus courant dans l'industrie du e-commerce. Tink, l’un des principaux fournisseurs du Pay by Bank, offre un aperçu global de cette technologie de paiement en plein essor dans ce premier article de blog.

Pour en savoir plus

2024-04-08

8 min read

Comment le règlement européen sur les paiements instantanés va changer le paysage des paiements dans l’UE

Nous explorons les détails du règlement sur les paiements instantanés, ainsi que ses avantages pour les consommateurs et les PSP, tels qu'une commodité accrue, davantage d'innovation sur le marché et une réduction des coûts.

Pour en savoir plus

Commencez avec Tink

Contactez notre équipe pour en savoir plus sur nos solutions ou créez un compte gratuit pour commencer dès maintenant.