Obtén información financiera verificada

Descubre una forma sencilla de determinar la exposición al riesgo de un cliente y conocer su situación financiera en el momento de la solicitud.

Sectores en los que estamos presentes:

Banca minorista y financiación al consumo

Challenger banks y entidades de crédito online

BNPL y finanzas integradas

Empresas de suministros públicos, agua y telecomunicaciones

Más aprobaciones con menos riesgos

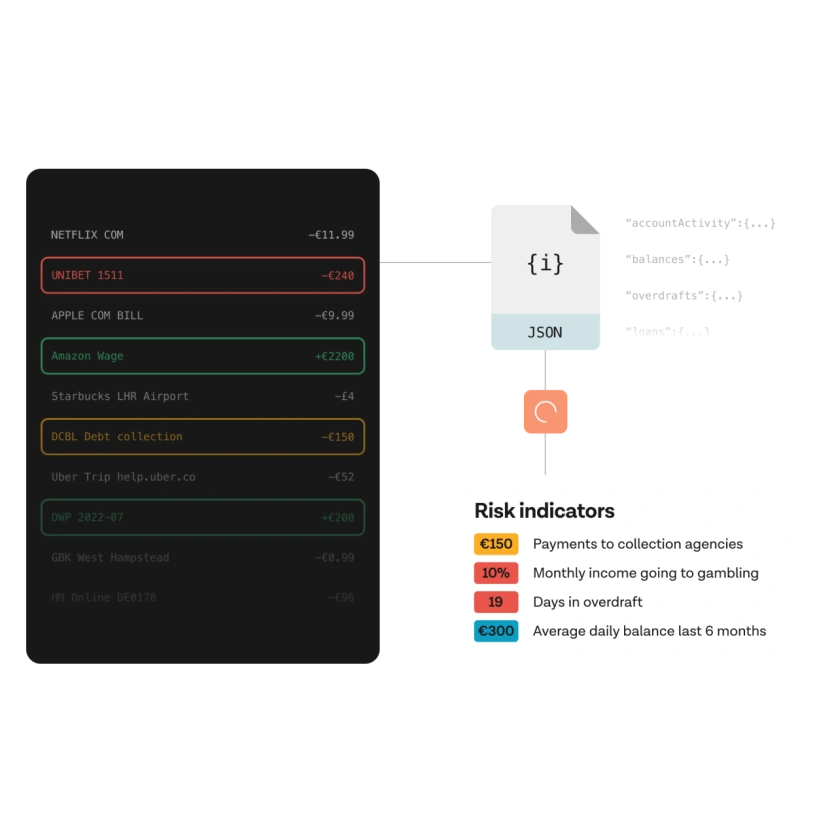

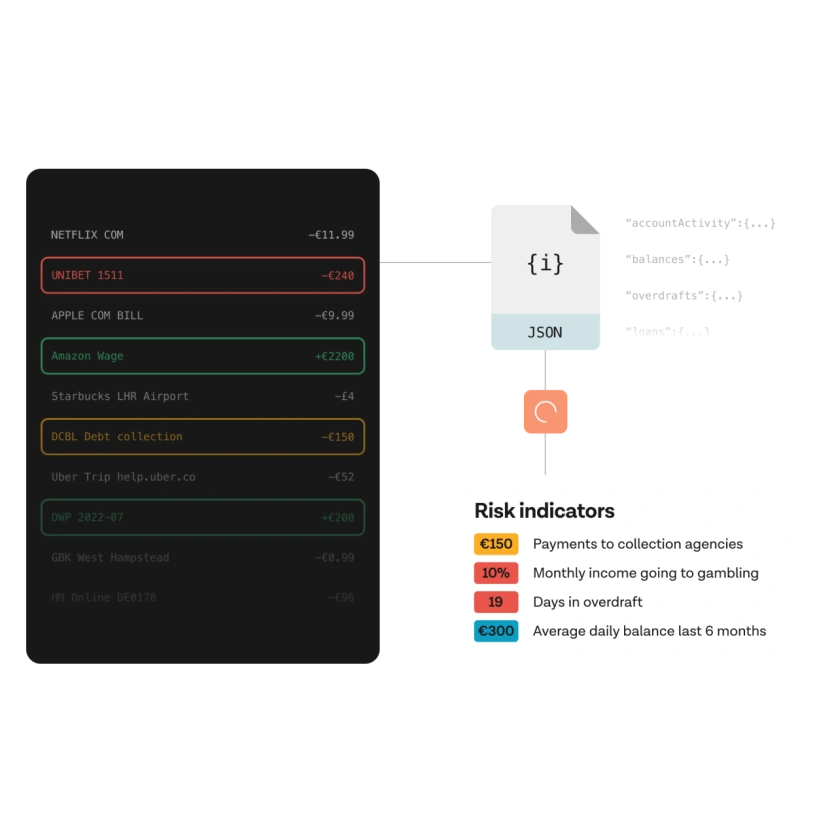

Enriquece tus modelos de calificación crediticia con un conjunto de indicadores de riesgo de eficacia probada, que han sido desarrollados a partir de datos reales de morosidad de clientes.

Más información sobre Risk Insights

Más aprobaciones con menos riesgos

Enriquece tus modelos de calificación crediticia con un conjunto de indicadores de riesgo de eficacia probada, que han sido desarrollados a partir de datos reales de morosidad de clientes.

Más información sobre Risk Insights

Descubre en profundidad los hábitos de gasto del solicitante

Realiza un análisis más detallado de la solvencia del solicitante a partir de su historial financiero, que incluye sus hábitos financieros como el uso de cajeros automáticos, sus gastos, si apuesta y más de 300 indicadores adicionales.

Más información sobre Risk Insights

Descubre en profundidad los hábitos de gasto del solicitante

Realiza un análisis más detallado de la solvencia del solicitante a partir de su historial financiero, que incluye sus hábitos financieros como el uso de cajeros automáticos, sus gastos, si apuesta y más de 300 indicadores adicionales.

Más información sobre Risk InsightsIncorpora nuevos clientes en minutos, no días.

Simplifica los procesos de solicitud con formularios previamente cumplimentados y datos de transacciones ya verificados, en lugar de hacerlo todo a mano.

Más información sobre Income CheckMás información sobre Expense CheckMás información sobre Risk Insights

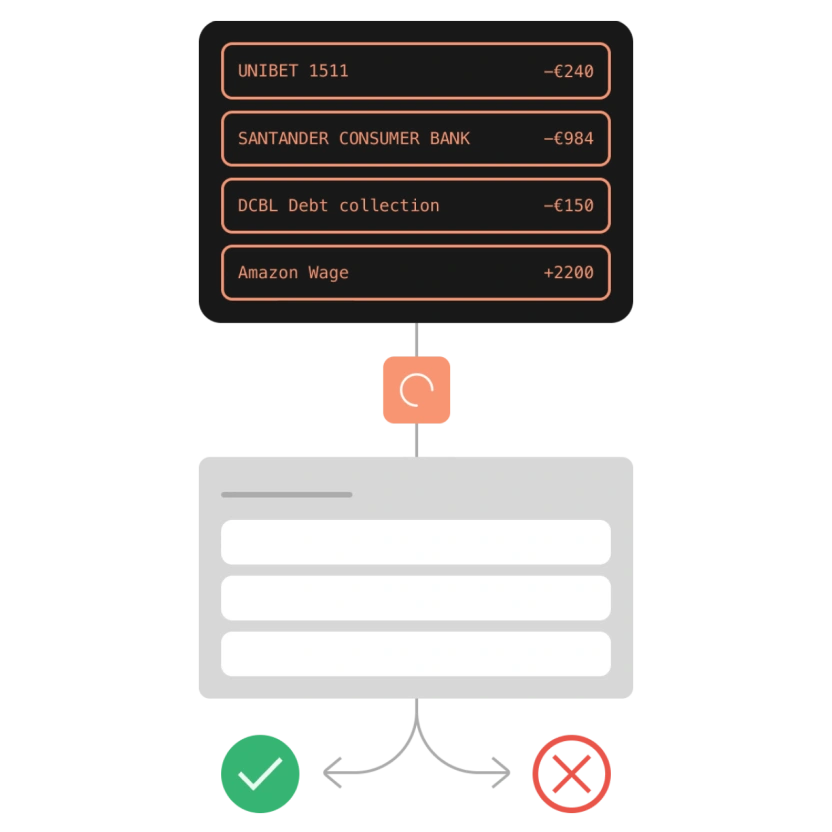

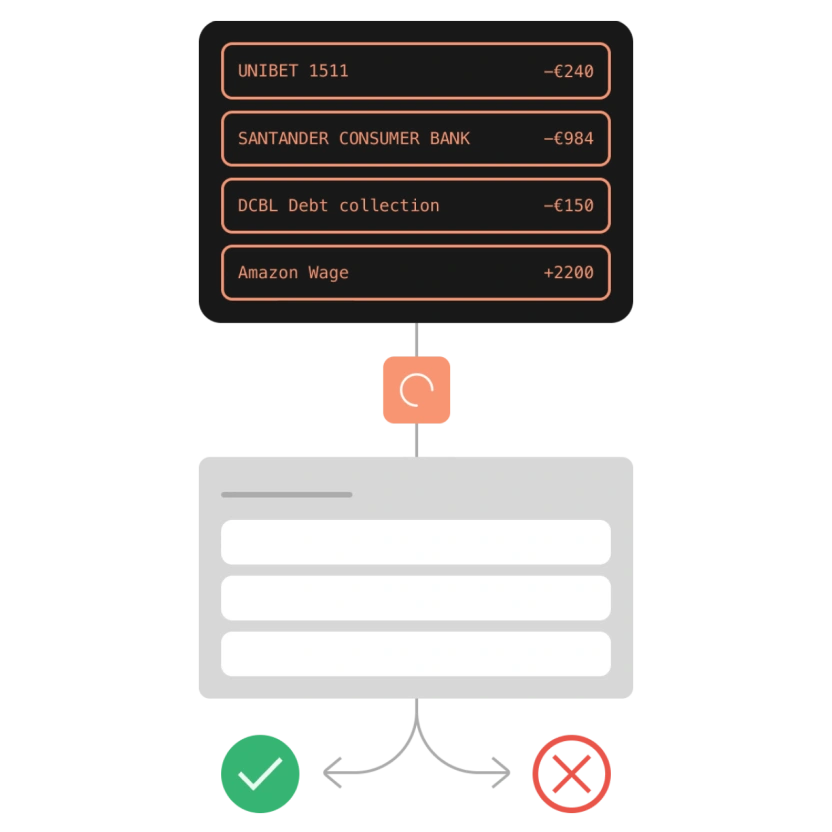

Incorpora nuevos clientes en minutos, no días.

Simplifica los procesos de solicitud con formularios previamente cumplimentados y datos de transacciones ya verificados, en lugar de hacerlo todo a mano.

Más información sobre Income CheckMás información sobre Expense CheckMás información sobre Risk InsightsGF Money agiliza la concesión de préstamos con Tink

Reto

La evaluación del riesgo o la verificación de la solvencia a través de las agencias de crédito requiere tiempo y tiene un coste, además de ofrecer una imagen limitada y a veces obsoleta de la capacidad crediticia de un cliente.

Solución

Con la tecnología open banking, los solicitantes de préstamos pueden vincular su cuenta bancaria a la solicitud para obtener al instante una evaluación completa y verificada de su nivel de ingresos actual.

Income Check

GF Money agiliza la concesión de préstamos con Tink

Reto

La evaluación del riesgo o la verificación de la solvencia a través de las agencias de crédito requiere tiempo y tiene un coste, además de ofrecer una imagen limitada y a veces obsoleta de la capacidad crediticia de un cliente.

Solución

Con la tecnología open banking, los solicitantes de préstamos pueden vincular su cuenta bancaria a la solicitud para obtener al instante una evaluación completa y verificada de su nivel de ingresos actual.

Income Check

Para líderes de la industria

x

Para líderes de la industria

x

Mejor previsión de la devolución del préstamo

La capacidad de devolver el préstamo se predice a partir de datos en tiempo real sobre ingresos, gastos y patrones de consumo.

Mejores decisiones

La optimización de los modelos de probabilidad de impago permite a las entidades aumentar su coeficiente de Gini.

Reducción del fraude

Al sustituir la introducción manual de datos por información verificada de la cuenta bancaria del solicitante, los casos de fraude disminuyen de forma considerable.

Modelos de riesgo más precisos

El uso de un conjunto granular de indicadores obtenidos a partir de datos de morosidad proporciona una capacidad predictiva demostrada que aumenta la precisión de los modelos de riesgo crediticio.

Mejora tus flujos con el open banking

El open banking simplifica y agiliza la solicitud de préstamos, a la vez que mejora los flujos.

30%

El 30% de los encuestados tiene en cuenta la frecuencia de los impagos en sus modelos actuales de evaluación de riesgos, según un nuevo .

32%

La imposibilidad de verificar los activos o las garantías del solicitante es el principal motivo para denegar una solicitud de crédito, según el 31,8 % de los participantes en un nuevo

40%

El uso de la solución Income Check de Tink ha permitido a un cliente aumentar la tasa de concesión de créditos del 10% al 40%, sin que se produjeran casos de fraude.

Empieza con Tink

Contacta con nuestro equipo para obtener más información sobre nuestras soluciones premium o crea una cuenta gratuita para comenzar de inmediato.