Potenzia le tue valutazioni della capacità di pagamento

Aggiorna il tuo processo di candidatura e crea un solido portafoglio clienti attraverso la presa di decisioni ottimizzate sul rischio. Verifica all’istante i dati finanziari dei clienti per evitare ritardi.

Alcuni dei settori in cui operiamo:

Banche retail e credito al consumo

Banche challenger e prestiti online

Valuta e convalida le spese regolari per essere conformi alle normative

Documenta le effettive spese regolari per adattarsi alle nuove linee guida sulla solvibilità creditizia accelerate da EBA e dalle autorità locali.

Scopri di più su Expense Check

Valuta e convalida le spese regolari per essere conformi alle normative

Documenta le effettive spese regolari per adattarsi alle nuove linee guida sulla solvibilità creditizia accelerate da EBA e dalle autorità locali.

Scopri di più su Expense Check

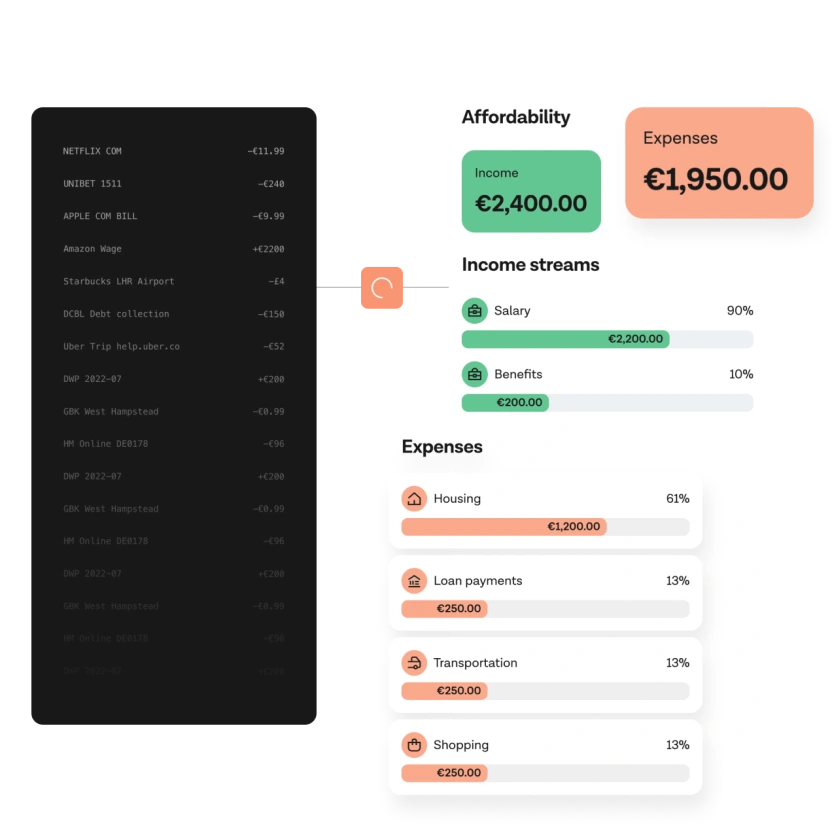

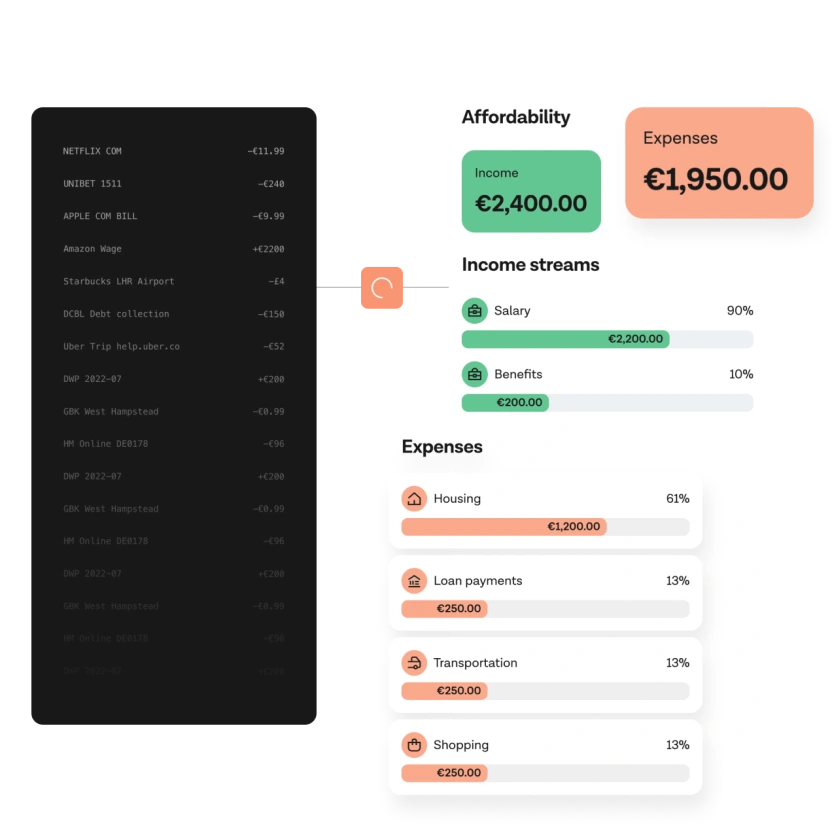

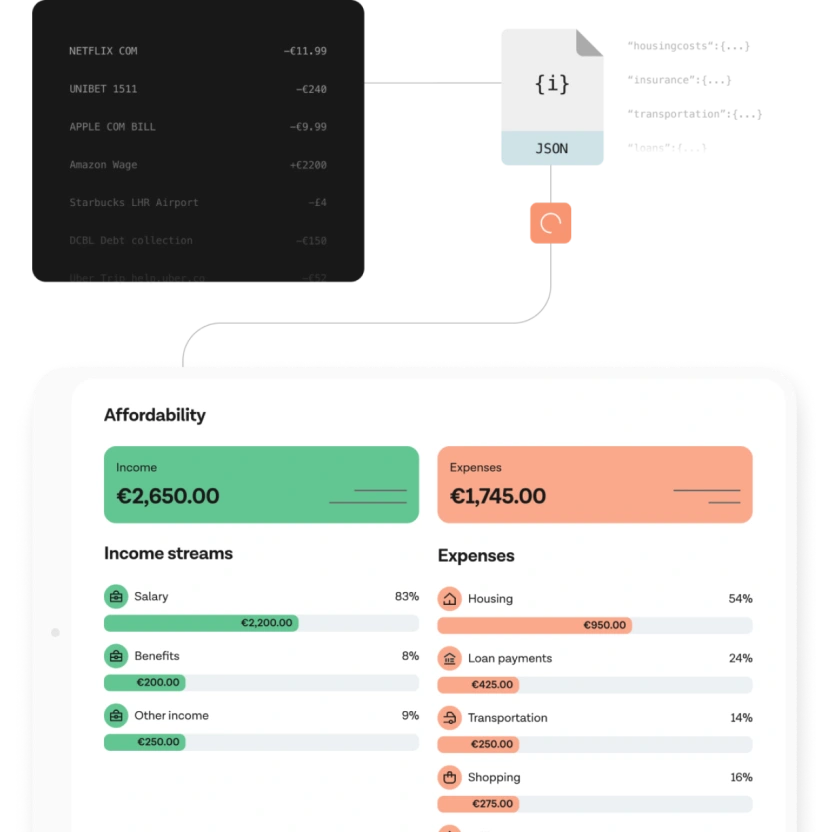

Analizza la capacità di pagamento con un insieme granulare di dati

Ottieni un insieme granulare di dati sulle transazioni rilevanti da inserire nella tua analisi della capacità di pagamento e migliora la tua procedura di sottoscrizione.

Scopri di più su Income CheckScopri di più su Expense Check

Analizza la capacità di pagamento con un insieme granulare di dati

Ottieni un insieme granulare di dati sulle transazioni rilevanti da inserire nella tua analisi della capacità di pagamento e migliora la tua procedura di sottoscrizione.

Scopri di più su Income CheckScopri di più su Expense CheckEffettua l’onboarding dei clienti creditizi in minuti (invece di giorni)

Semplifica la procedura di iscrizione con moduli precompilati di iscrizione e dati verificati di transazione invece di input manuali e di moduli cartacei forniti dai richiedenti.

Scopri di più su Income CheckScopri di più su Expense Check

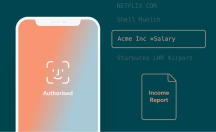

Effettua l’onboarding dei clienti creditizi in minuti (invece di giorni)

Semplifica la procedura di iscrizione con moduli precompilati di iscrizione e dati verificati di transazione invece di input manuali e di moduli cartacei forniti dai richiedenti.

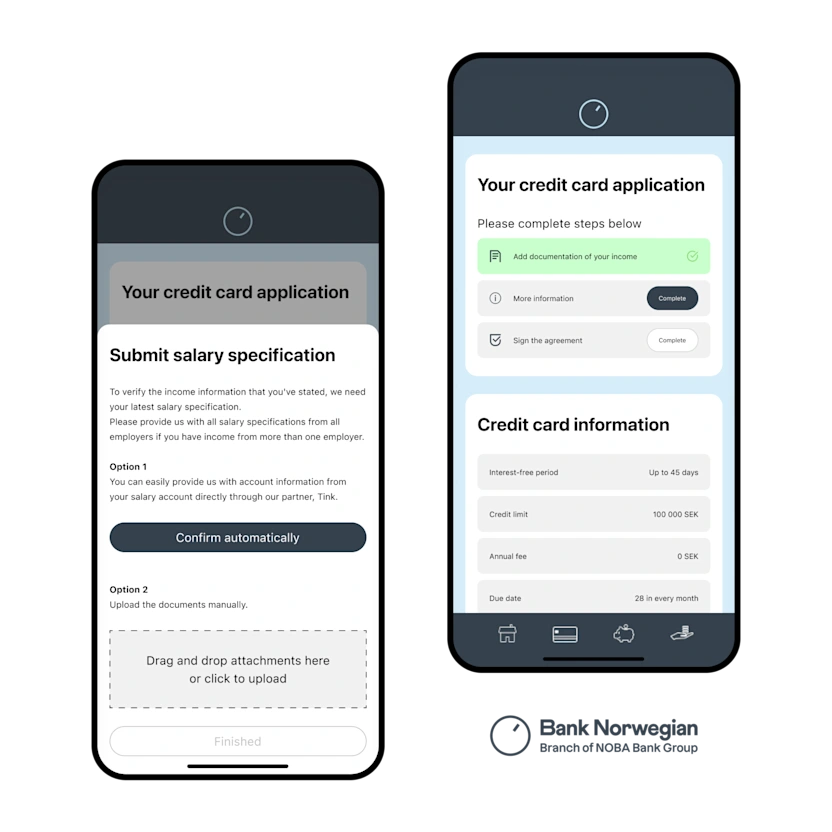

Scopri di più su Income CheckScopri di più su Expense CheckBank Norwegian: automatica e semplice

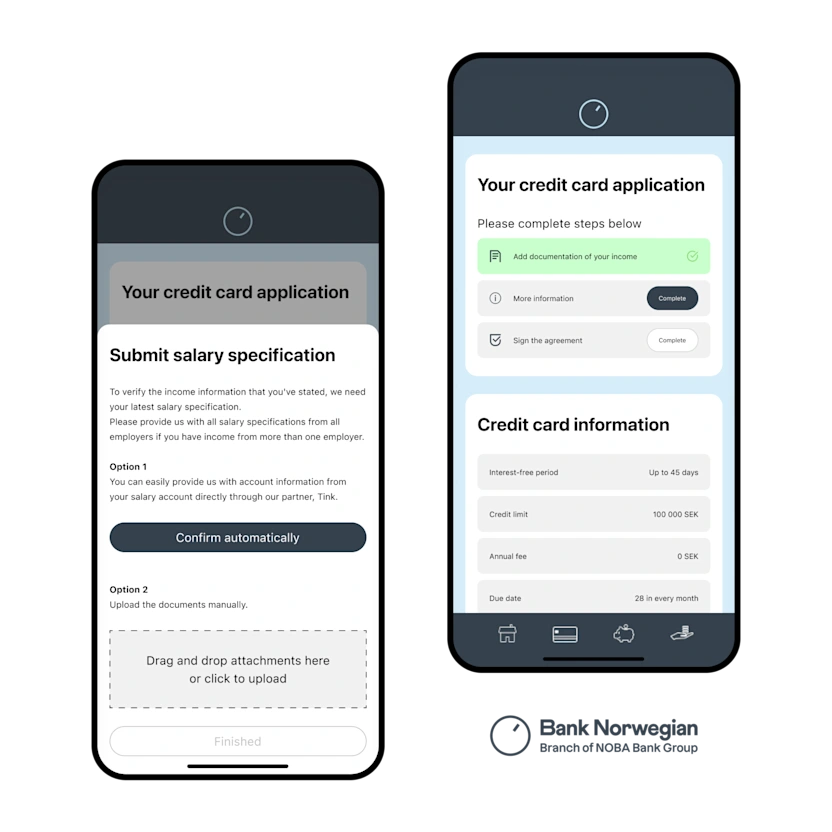

La sfida

Contestualmente alla sua espansione internazionale, Bank Norwegian puntava a fornire esperienze d’utilizzo più veloci e semplici ai propri clienti. La banca ha notato come le richieste di prestiti erano diventate un vero e proprio collo di bottiglia.

La soluzione

Il sistema Income Check di Tink permette ai richiedenti di verificare all’istante e in modo sicuro i propri fondi. Una volta che i richiedenti scelgono le caratteristiche del prestito da richiedere, possono semplicemente cliccare per effettuare la verifica, scegliere il proprio conto bancario e procedere con l’autenticazione.

Income Check

Bank Norwegian: automatica e semplice

La sfida

Contestualmente alla sua espansione internazionale, Bank Norwegian puntava a fornire esperienze d’utilizzo più veloci e semplici ai propri clienti. La banca ha notato come le richieste di prestiti erano diventate un vero e proprio collo di bottiglia.

La soluzione

Il sistema Income Check di Tink permette ai richiedenti di verificare all’istante e in modo sicuro i propri fondi. Una volta che i richiedenti scelgono le caratteristiche del prestito da richiedere, possono semplicemente cliccare per effettuare la verifica, scegliere il proprio conto bancario e procedere con l’autenticazione.

Income Check

For industry leaders

‘L’essenza del prestito responsabile è garantire un credito adeguato a chiunque abbia i mezzi per rimborsare il prestito senza intaccare altre voci di spesa. Gli strumenti come quelli che Tink fornisce a Bank Norwegian sono abilitatori di dati che sostengono la nostra filosofia di fornitore di un’esperienza di utilizzo totalmente digitale.’

Peer Timo Andersen-Ulven

CRO di Bank Norwegian

Aumentare la soddisfazione del cliente e ridurre i rischi

Permetti agli utenti di richiedere i tuoi servizi senza intoppi e di accedere all’istante all’analisi della loro capacità di pagamento.

Accedi al denaro in modo più veloce

GF Money ha ridotto il tempo di elaborazione delle richieste da 2 ore a 10 minuti.

Riduci le frodi

I clienti che hanno validato il proprio reddito tramite transazioni invece che tramite buste paga, hanno beneficiato di un calo vistoso nelle frodi di prime e di terze parti.

Aumenta la soddisfazione del cliente

La soddisfazione dell'utente finale aumenta nettamente per i clienti che applicano le soluzioni di valutazione della capacità di pagamento di Tink alla richiesta di prestito.

L’open banking sblocca il credito al consumo inclusivo

L’open banking ha il potere di semplificare e ottimizzare le richieste di prestito, a vantaggio dei clienti e dei prestatori.

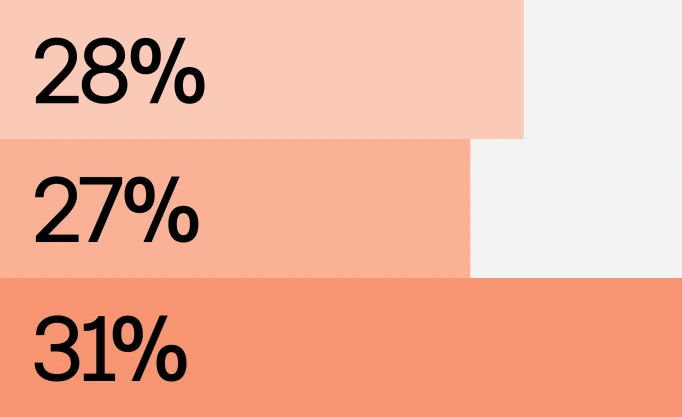

Leggi il report15%

Una nuova ricerca di mercato condotta da Tink ha rivelato che oltre il 15% dei lavoratori autonomi nel Regno Unito ha dichiarato di essere stato respinto nel tentativo di ottenere un mutuo, il che rappresenta il doppio rispetto alla media nazionale (7%).

303 miliardi di Sterline

Solo nel Regno Unito, le ditte individuali hanno generato un giro d’affari pari a ben 303 miliardi di sterline, evidenziando la necessità di un approccio su misura e basato sui dati al sostegno finanziario dedicato agli autonomi.

31,8%

In una nuova ricerca condotta da Tink, il 31,8% dei partecipanti ha dichiarato che il fatto di non essere in grado di verificare beni o garanzie è stata la ragione più comune per non aver potuto valutare la solvibilità finanziaria del richiedente.

Inizia a utilizzare Tink

Contatta il nostro team per saperne di più su ciò che possiamo aiutarti a creare o crea un account per iniziare subito.