5 mitos sobre los pagos de open banking

Desde su llegada, el open banking ha sido considerado como una revolución en los pagos, pero ¿cuál ha sido su impacto real? En este blog vamos a desvelar algunos de los mitos más frecuentes sobre los pagos de open banking.

Desde los inicios, el open banking se ha presentado como un disruptor y facilitador de los pagos.

En este artículo, desmontamos algunos de los mitos que persisten sobre la naturaleza disruptiva de los pagos de open banking.

Por el contrario, demostramos que el mercado está más que preparado para los pagos de open banking y que, lejos de eliminar los métodos de pago tradicionales, se unirán a ellos.

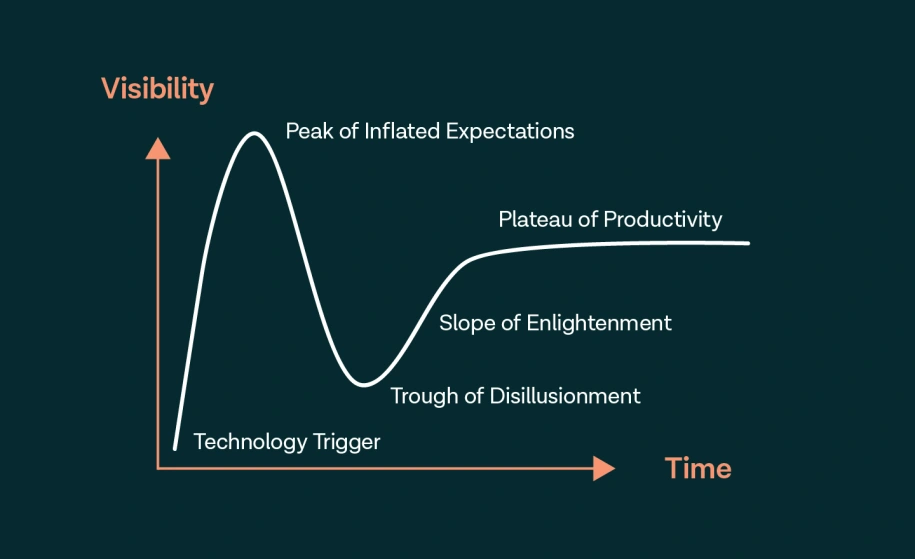

Cuando surgen nuevas tecnologías, es tentador dejarse engañar por las promesas iniciales. El éxito se convierte solo en una cuestión de tiempo, y es difícil distinguir lo que es realmente viable. Cuando la emoción inicial se desvanece, una aparente falta de progreso y conocimiento pueden crear dudas y valoraciones negativas. Gartner, empresa líder de investigación de mercados, estudió este proceso introduciendo el concepto de “Hype Cycle” en 1995.

Es interesante evaluar en qué punto de esta curva se encuentran los pagos realizados a través del open banking. Desde la fecha límite de la PSD2 en 2019, las valoraciones han pasado de ser ingenuamente optimistas a ser excesivamente pesimistas, y viceversa.

Cuando se mira más allá de las emociones iniciales, nos damos cuenta de que existen muchos mitos que persisten en torno a los pagos de open banking. Estos son cinco de los más importantes:

#1 Pay by Bank podría hacer que los incumbentes pierdan su parte del wallet

Algunos críticos afirman que el open banking desintermediará a los operadores tradicionales, desplazando a los bancos y otros actores tradicionales de la importante relación con el cliente. El mito de que Pay by Bank acabará con otros métodos de pago es una continuación de este argumento. De hecho, lo que estamos viendo es que los diferentes métodos de pago, como los diferentes servicios financieros en general, pueden ser complementarios.

La transformación digital del sector de los pagos se ha acelerado desde la pandemia, y según McKinsey, el uso de efectivo se ha reducido entre un 4% y un 5% en 2020. Aunque esto ha beneficiado a todos los métodos de pago digitales, las tarjetas y los monederos digitales han sido los más beneficiados. Según un informe de FIS, el uso de los monederos digitales ha crecido un 7% en 2020. Y en la mayoría de los casos, el instrumento de pago subyacente es una tarjeta de crédito o de débito.

No hay muchas evidencias de que el ascenso del open banking esté reduciendo el volumen de pagos con tarjeta. Por el contrario, a medida que se acelera la transformación digital, las oportunidades aumentan. Al fin y al cabo, el efectivo sigue siendo el rey en la mayor parte de Europa, representando el 73% de las transacciones físicas en 2019.

El open banking ofrece muchas ventajas frente a los métodos tradicionales como menores comisiones o la reducción del fraude, además, como no es necesario introducir manualmente los datos de la tarjeta, la experiencia de usuario es muy positiva. Especialmente en el Reino Unido y los países nórdicos: los datos de Tink muestran que, de media, el pago mediante open banking tarda menos de 45 segundos y el porcentaje de éxito de las operaciones supera el 90%.

Los pagos de open banking se están convirtiendo en uno de los métodos más importantes para los comerciantes. Los pagos mediante transferencia bancaria es uno de los métodos de pago con un crecimiento más rápido en Europa.

Por lo tanto, el mito de que, para que los pagos de open banking "ganen", alguien tiene que "perder", es sólo eso, un mito.

#2 El open banking aún no ha encontrado el caso de uso para pagos

Aquellos más escépticos siguen viendo los pagos de open banking como una solución a la espera de un problema. Dicen: “Los pagos funcionan muy bien hoy en día, y el open banking aún tiene que demostrar que puede mejorarlo”.

Este es un mito fácil de desmontar ya que tenemos muchas evidencias que prueban lo contrario. Tomemos como ejemplo dos casos de uso clave: facturas y recargas de cuentas.

En Suecia, casi el 50% de la población puede pagar sus facturas mensuales a través del open banking, gracias a Kivra, cliente de Tink. Otro cliente de Tink, Wealthify (respaldado por Aviva), permite a decenas de miles de inversores británicos recargar sus cuentas bancarias a través del open banking, con una tasa de éxito de principio a fin superior al 80%.

Los pagos de open banking están en auge en estos dos casos de uso, facturas y recargas de cuentas, porque hay un encaje entre el producto y el mercado. Es más rápido, más barato y más seguro y además, ofrece una mejor experiencia de usuario. Los comerciantes ya se están dando cuenta de estas ventajas. Puede que pase algún tiempo antes de que el open banking empiece a dominar los pagos del comercio electrónico, pero dada la forma en que ha prosperado hasta ahora, no apostaríamos por lo contrario.

#3 La adopción ha sido lenta hasta ahora

Los escépticos también señalan que la adopción por parte de los consumidores de los pagos de open banking sigue siendo relativamente baja, y hay algo de verdad en esto. En el 2021, según datos de OBIE, se estima que 5 millones de personas ya habrán utilizado el open banking en el Reino Unido (alrededor del 10,6% de la población bancarizada), con alrededor de 1 millón de nuevos usuarios cada 6 meses. Aunque esta cifra parezca impresionante, hay que ponerla en perspectiva, ya que alrededor del 98% de la población bancarizada del Reino Unido tiene una tarjeta de débito.

Como dice Charlotte Crosswell, presidenta de OBIE, “hace cuatro años el open banking era solo un concepto con un nombre”. El open banking es una tecnología nueva, y aún más nueva todavía como método de pago. El reconocimiento de los consumidores es todavía escaso, pero eso no importa, lo que importa es que cuando los consumidores se enfrentan a un flujo de pagos de open banking, entienden cómo funciona de forma intuitiva y lo encuentran fácil de usar.

Cuando los consumidores pueden pagar con el open banking, lo adoptan fácilmente. En Tink, basándonos en datos internos y de otros proveedores, calculamos que unos 50 millones de europeos ya han utilizado los servicios de open banking. Y a medida que crezca la demanda de los comerciantes y mejore la experiencia del usuario, el número de consumidores expuestos al open banking no hará más que aumentar. Según las previsiones del sector, la proporción de consumidores de Europa Occidental que utilizan los pagos de open banking aumentará del 3,6% en 2020 al 15,7% en 2024.

#4 Hay que informar a los consumidores sobre el open banking

Este mito está estrechamente relacionado con la preocupación debido a la baja adopción por parte de los consumidores. Los defensores de esta creencia argumentan que los consumidores no confiarán, ni adoptarán un nuevo método de pago sin tener previamente la suficiente información al respecto o recibir algún tipo de incentivo.

Este argumento no es cierto. Los consumidores no son fieles a un solo método de pago, buscan comodidad y seguridad, y por tanto, elegirán el método de pago que mejor satisfaga ambas necesidades. Y es aquí precisamente donde destaca el open banking.

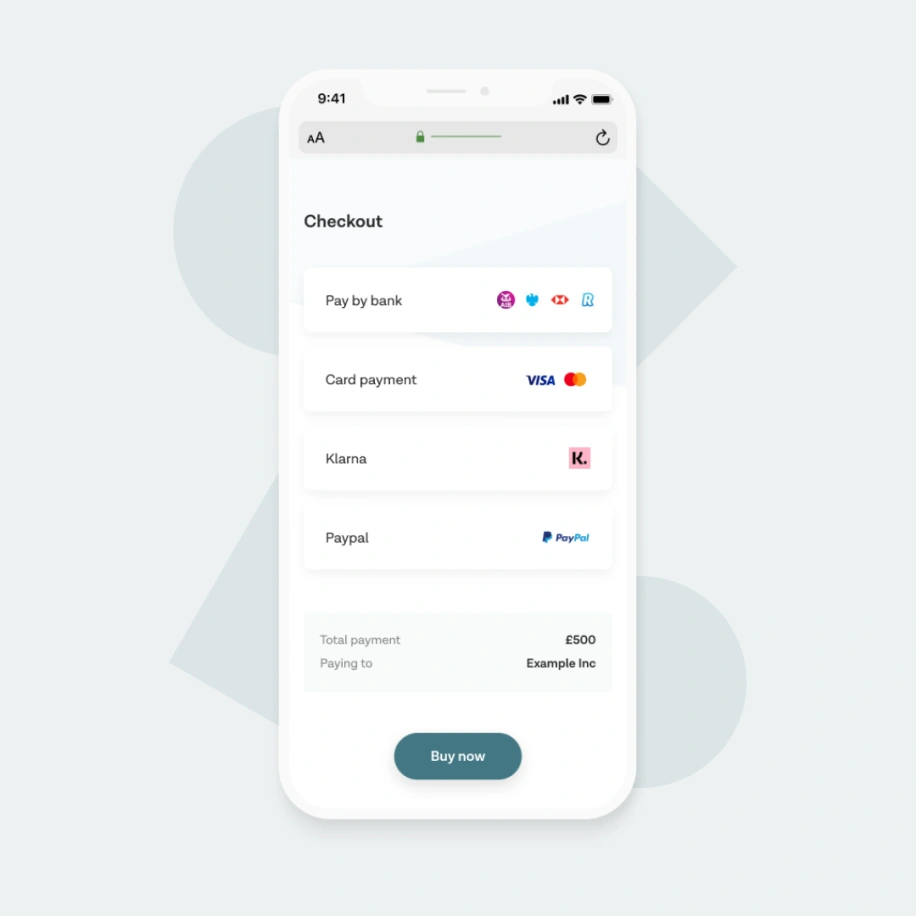

A diferencia de las tarjetas, los pagos de open banking están diseñados para ser digitales y “mobile-first”, y utilizan los últimos métodos de autenticación, lo que los convierte en el método de pago más seguro. Con los pagos de open banking, no es necesario introducir manualmente los datos bancarios, la experiencia de usuario es más fluida y el fraude queda prácticamente eliminado. Además, la implantación de la autenticación reforzada de clientes (SCA) para los pagos con tarjeta, que comenzó en enero de 2021, ha inclinado aún más la balanza a favor del open banking.

Los flujos de open banking están personalizados por banco, y los consumidores confían en su banco más que en cualquier otra institución. Esto no quiere decir que los usuarios no necesiten asesoramiento. Siempre que se introduce una nueva tecnología o un nuevo método de pago, conviene preparar a los usuarios (hablamos de esto en nuestra guía UX). Los consumidores siempre se inclinarán por el método de pago que ofrezca mayor rapidez y menor fricción. Y esto significa, cada vez más, servicios de open banking.

#5 Los pagos de open banking no están listos para un uso generalizado

Según el Hype Cycle de Gartner, los pagos de open banking parecen que alcanzaron el "pico de las expectativas infladas" (peak of inflated expectations en la imagen de arriba) casi de la noche a la mañana, cuando se introdujo la PSD2, y la "depresión tras la desilusión" (trough of disillusionment en la imagen) llegó poco después: la mala calidad de las APIs se tradujo en conexiones bancarias pocos fiables y una interfaz de usuario deficiente. Los usuarios eran redirigidos varias veces y tenían que pasar por dos o más pasos de SCA, reduciendo los índices de éxito. No es de extrañar que gran parte del impulso inicial del open banking fuera impulsado por los servicios de agregación de cuentas bancarias (AIS), no por los pagos.

A partir de 2019, las iniciativas regulatorias y la mayor participación de los bancos comenzaron a surtir efecto. El volumen de pagos ha crecido exponencialmente y los flujos de open banking han mejorado rápidamente desde entonces, gracias a funciones como app-to-app redirect y la autenticación biométrica. En febrero de 2020, se calcula que se realizaron 100.000 pagos en todo el sector. En junio de 2022, sólo Tink, procesa hasta 60 millones de euros en pagos al día, y esta cifra continúa aumentando.

La calidad de las APIs y la experiencia de los usuarios sigue variando de una región a otra. Pero en mercados más maduros, como Reino Unido o los países nórdicos, ya podemos ver una inercia, en la que el aumento de los volúmenes conduce a la mejora de la experiencia del usuario (con los bancos siendo incentivados para mejorar sus flujos), lo que a su vez impulsa la demanda de los comerciantes y el aumento de los volúmenes. En la actualidad, más del 50% de los suecos han estado expuestos a los pagos de open banking a través de Kivra, el cliente de Tink. En el Reino Unido, un millón de británicos se convierten en usuarios activos de open banking cada seis meses. Si eso no es "ir a lo grande", ¿entonces qué es?

El auge de los pagos de open banking

Estamos viendo cómo el open banking añade valor a una amplia gama de casos de uso de pagos, y en los próximos años, esperamos que sea adoptado de forma masiva por sectores como el comercio electrónico o las suscripciones. Es cierto que algunos países van por delante de otros, y sacar el máximo partido a este potencial sigue requiriendo conocimientos y experiencia. Es por esto que Tink colabora estrechamente con sus clientes para optimizar las peculiaridades de los mercados locales y ofrecer la mejor experiencia de usuario.

Se supone que cada fase del Hype Cycle dura dos años, y sólo con el tiempo llegamos a poder comprender el verdadero valor de una nueva tecnología, la llamada "meseta de productividad" (o plateau of productivity en la imagen). Es fácil olvidar que los pagos de open banking sólo llevan existiendo unos años. Si damos un paso atrás nos daremos cuenta de que, en comparación con otras tecnologías emergentes, el ritmo de progreso ha sido excepcionalmente rápido, y esto no hará más que acelerarse a medida que se lancen nuevos partnerships: Revolut ampliará los pagos de open banking a varios países europeos en 2022, en colaboración con Tink.

Puede que la fase de adopción del open banking en los pagos haya tardado más de lo previsto, pero el argumento de que la tecnología aún no está lista para su uso generalizado es bastante discutible.

¿Quieres saber más sobre los pagos de open banking y cómo pueden mejorar tu negocio? No dudes en ponerte en contacto con nosotros.

More in Open banking

Lending unlocked, a new era of credit - Resultados de España

Descubre las claves en España sobre la última encuesta de Tink a directivos financieros europeos y cómo el open banking puede ayudar al sector del crédito a desbloquear mejores procesos de prestamos.

El open banking después de la pandemia - Resultados de España

La encuesta de Tink a directivos financieros europeos sugiere que la pandemia ha intensificado la digitalización de los servicios financieros de forma irreversible en Europa y Reino Unido. Descubre los resultados en España y su impacto en la digitalización de los servicios financieros.

De evolución a revolución

Nuestra encuesta revela que la mayoría de los directivos financieros europeos ven el open banking como una revolución para el sector, más que una evolución. Descubre cómo se ve el impacto del open banking y las nuevas oportunidades que se quieren conseguir.

Mantente al día con las últimas novedades

Empieza con Tink

Contacta con nuestro equipo para obtener más información sobre nuestras soluciones premium o crea una cuenta gratuita para comenzar de inmediato.