Una nuova generazione di pagamenti sta prendendo forma, grazie all'open banking

Nel nostro ultimo report, "Il futuro dei pagamenti è open", abbiamo chiesto ai dirigenti finanziari di tutta Europa cosa pensano dei pagamenti alimentati dall'open banking e quali sono i fattori necessari per un'adozione su larga scala. È chiaro che l'open banking sta cambiando il panorama dei pagamenti, ma c'è ancora da lavorare perché questo nuovo ecosistema possa raggiungere il suo pieno potenziale.

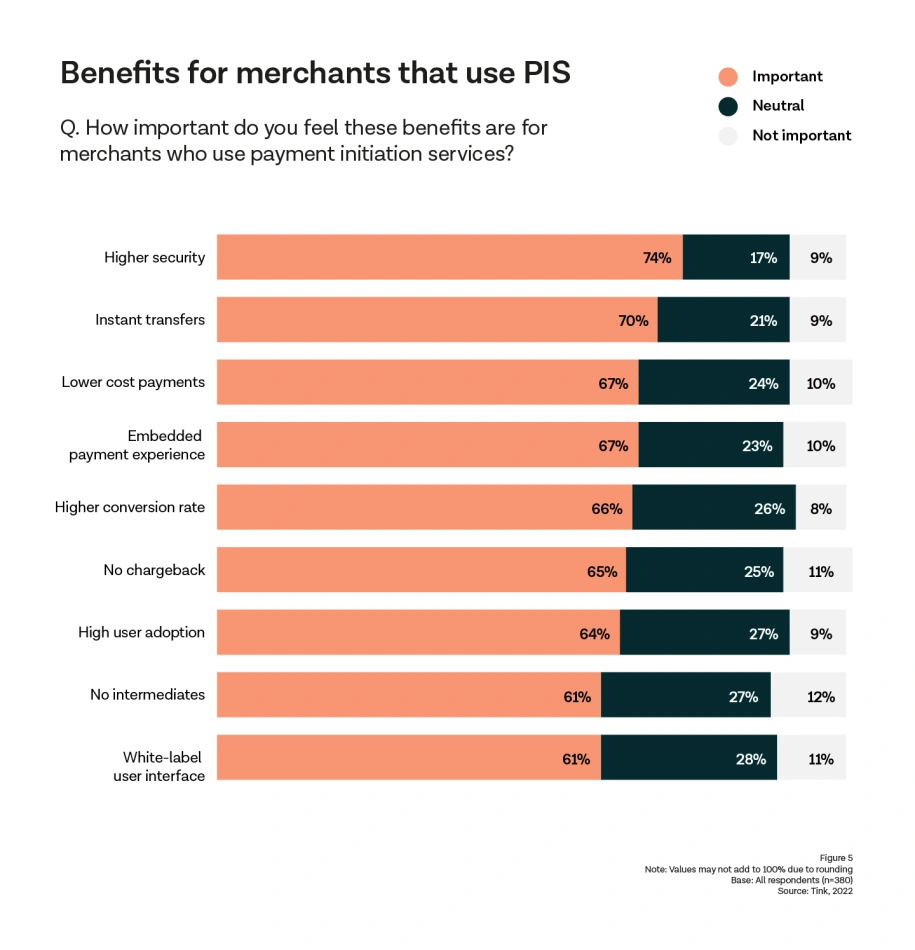

La nostra indagine rivela che i dirigenti finanziari in Europa considerano la sicurezza, la velocità e il basso costo come i principali vantaggi dei servizi di payment initiation.

Tuttavia, permangono ancora ostacoli all'adozione su larga scala: l'infrastruttura dei pagamenti e la scarsa consapevolezza degli utenti sono considerate sfide chiave.

La collaborazione con la giusta fintech è un ottimo primo passo per realizzare il vero potenziale dei pagamenti via open banking.

Per il quarto anno consecutivo, abbiamo chiesto a YouGov di condurre un’indagine tra i dirigenti finanziari di 12 Paesi europei, per conoscere la loro opinione sull'open banking e su come stia trasformando il settore finanziario. Nel nostro ultimo report, "Il futuro dei pagamenti è open", abbiamo chiesto loro quali sono i vantaggi e le sfide dell'open banking alimentato dai pagamenti, in particolare dai PIS (payment initiation services).

Maggiore sicurezza e prevenzione dalle frodi: i principali vantaggi dei PIS

È comprensibile che le frodi siano un problema importante per molti istituti finanziari. Dopo tutto, quando i pagamenti si spostano online, i truffatori si muovono con loro. I PIS hanno aumentato la sicurezza dei pagamenti e la qualità di prevenzione dalle frodi, un aspetto che gli intervistati considerano un vantaggio chiave. Quasi tre quarti degli intervistati (74%) ha dichiarato che l'elevata sicurezza dei PIS è un grande vantaggio per gli esercenti. Quindi, i pagamenti basati sull'open banking come i PIS - che hanno processi SCA (strong customer authentication) implementati nel percorso di pagamento - sono considerati un'alternativa sicura ad altri metodi di pagamento.

Velocità e costi ridotti dei PIS sono i fattori più apprezzati dai dirigenti finanziari

Sebbene i dirigenti finanziari intervistati abbiano classificato la sicurezza e la prevenzione delle frodi come i vantaggi principali, anche la velocità dei pagamenti, come i trasferimenti istantanei (70%) e i pagamenti a basso costo (67%), sono stati classificati al primo posto. Il trasferimento istantaneo è considerato un vantaggio rispetto ad altri metodi di pagamento, in quanto i metodi tradizionali operano su circuiti che possono richiedere giorni per essere regolati, lasciando gli esercenti in attesa di ricevere il denaro sui propri conti.

Trovare il “punto di tolleranza dell'utente”

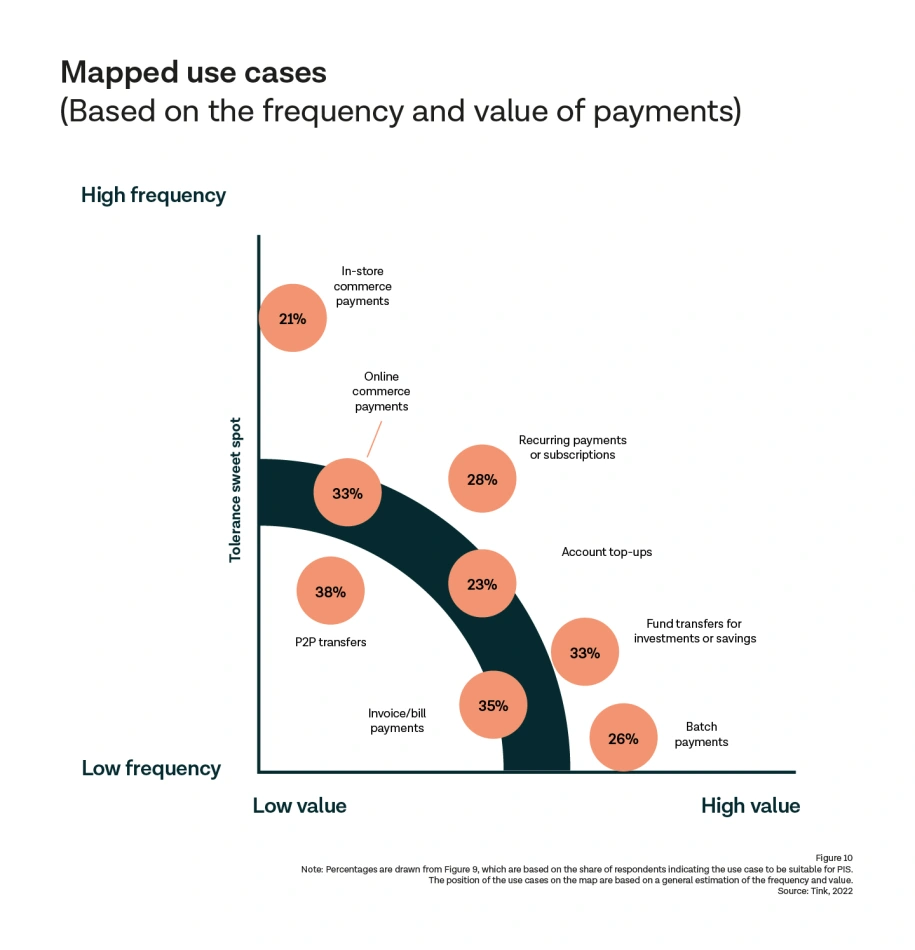

Alla domanda relativa a quali siano i casi d'uso specifici che i dirigenti ritengono più adatti ai servizi di pagamento via open banking, le risposte rivelano un'attenzione particolare ai processi che spesso sono poco intuitivi, frustranti e richiedono tempo per l'utente.

Classifica dei casi d'uso per i quali i PIS sono più adatti:

Trasferimenti peer-to-peer (P2P)

Pagamenti di fatture e bollette

Trasferimenti di fondi per investimenti e risparmi

Pagamenti per l’e-commerce

E’ lecito, dunque, porsi una domanda: utilizzando queste informazioni: è possibile identificare un “punto di tolleranza” degli utenti dei PIS? Ad esempio, la tolleranza dell'utente può essere bassa quando fa la fila al chiosco per comprare una mela o una bottiglia d'acqua, perché i clienti vorrebbero scegliere un metodo di pagamento che possa funzionare sempre. Allo stesso modo, quando si completa un acquisto di alto valore, la tolleranza dell'utente può essere bassa, in quanto il rischio percepito che qualcosa vada storto non è comparabile rispetto alla facile alternativa di usare una soluzione più familiare.

Utilizzando fattori come la frequenza delle transazioni e il loro valore, abbiamo identificato un punto di tolleranza per l'utente (illustrato a seguire). È interessante notare che i principali casi d'uso dei PIS rientrano nell'area in cui i clienti sarebbero più disposti a utilizzare un metodo di pagamento meno familiare.

La scelta del giusto partner è fondamentale per superare le barriere

Dalla nostra indagine è emerso chiaramente che, sebbene i dirigenti finanziari intervistati ritengano che dall'implementazione di pagamenti basati sull'open banking come i PIS derivino molti vantaggi, permangono delle barriere all'adozione su larga scala. Gli intervistati sono preoccupati dalla mancanza di consapevolezza da parte degli utenti e hanno sottolineato che l'infrastruttura dei pagamenti non è pronta per i trasferimenti istantanei, dati i pochi circuiti di pagamento istantanei. Tuttavia, poiché la Commissione europea ha proposto di rendere obbligatoria l'adozione di circuiti di pagamento istantanei, questo particolare problema potrebbe essere presto risolto.

L'indagine dimostra che i pagamenti tramite open banking sono adatti a soddisfare la domanda del mercato di pagamento veloci, sicuri e senza interruzioni. Ma dimostra anche che il settore riconosce la necessità di costruire una solida base di fiducia e affidabilità per consentire a questo nuovo ecosistema di raggiungere il suo pieno potenziale. La soluzione di queste sfide richiederà maggiore attenzione e investimenti nei mesi a venire, e la scelta del giusto partner con cui intraprendere questo viaggio è fondamentale.

More in Open banking

2023-09-14

6 min read

New streamlined authentication journey makes open banking payments even faster

Secure open banking payments are now even faster with streamlined authentication – optimise your payment journey and increase returning customers with Tink’s Pay by Bank-powered tools.

Per saperne di più

2022-10-13

1 min read

La guida di Tink per chi sta per scegliere la piattaforma di open banking

Molte aziende offrono piattaforme di open banking ma capire cosa questo esattamente significhi non è facile. Tink ha stilato una lista che vi aiuterà a riconoscere i criteri di cui tenere conto per valutare la giusta piattaforma in modo da offrire il miglior servizio possibile ai vostri clienti.

Per saperne di più

2022-10-13

1 min read

L’opportunità multi-milionaria dell’open banking

Per comprendere meglio come le banche di tutta Europa percepiscano le opportunità nell’open banking - e quanto ci puntino - abbiamo intervistato 290 dirigenti finanziari senior per scoprire in che modo i loro investimenti nell'open banking stanno interessando tutto il continente.

Questo report approfondisce ulteriormente le risposte raccolte in Italia e ciò che i risultati locali rivelano rispetto alla media europea.

Per saperne di più

Inizia a utilizzare Tink

Contatta il nostro team per saperne di più su ciò che possiamo aiutarti a creare o crea un account per iniziare subito.